Что поможет вам снизить риски при инвестировании

На прошлой неделе в посте упомянул такую штуку, как диверсификация. Напомню, что это такой принцип в инвестировании, когда мы условно кладём яйца в разные корзины.

Почему это важно

Так вы защитите свои сбережения от какого-нибудь неприятного события. При инвестировании только в одну компанию вы рискуете потерять часть денег, если у неё или в стране ситуация станет хуже.

Например, акции Аэрофлота упали более чем в 2 раза за месяц: в феврале 2020 они стоили ₽129, а в марте — ₽59. Теперь представьте, что в январе вы закупились только ими.

3 основных метода диверсификации

Их можно комбинировать, чтобы сделать портфель максимально устойчивым к риску:

- Разбить по активам. То есть, покупать и акции, и облигации, и ETF. Потому что они ведут себя по-разному в зависимости ситуации в мире.

Их нужно покупать в разных пропорциях: если экономика растёт, то брать больше акций. Если наоборот всё падает, то часть акций продать, а вместо них купить облигации и ETF. - Разбить по секторам. Чем в больше секторов экономики вы инвестируете, тем лучше — если у одного будут проблемы, то другой может компенсировать убытки.

Например, часть денег хранить инвестировать в IT-компании, другую часть в нефтяные, ещё одну — в сетевые магазины по типу Магнита. - Разбить по валютам. Вне зависимости от того, что вы решили купить, часть портфеля должна быть в валюте. Например, можно купить как наши облигации, так и еврооблигации. Если же говорить про акции, то хотя бы часть из них должна быть иностранными и в валюте.

Резюмируя

Перед началом инвестирования помните про эти несложные правила. Ведь чем разнообразнее ваш портфель, тем спокойнее он перенесёт трудные времена.

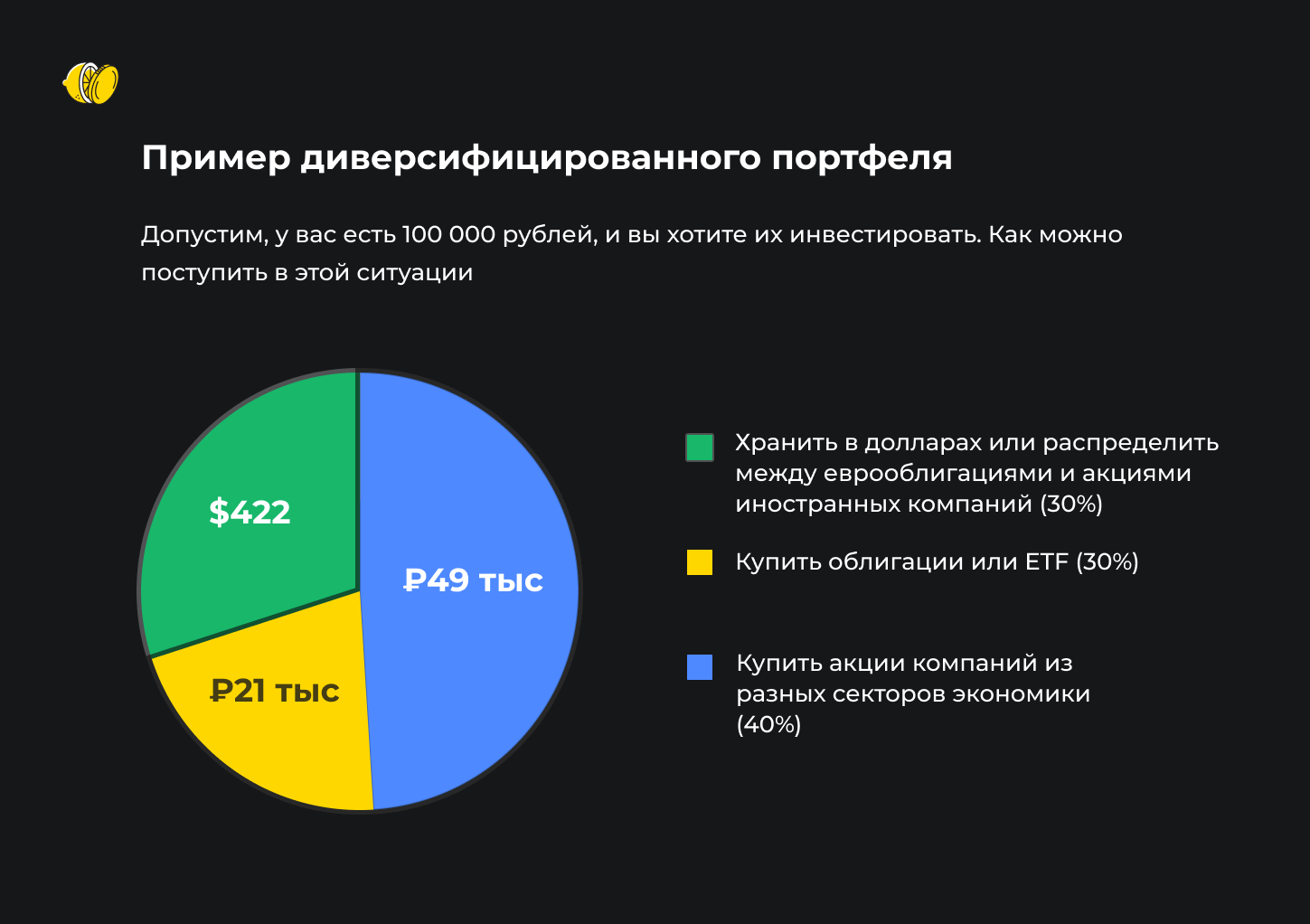

К посту я прикрепил пример, как можно снизить риски при инвестировании. По сути это готовый шаблон, который можно взять за основу, чтобы составить свой инвестиционный портфель.