Что такое индивидуальный инвестиционный счет (ИИС)

Первое января 2015 года стало счастливой датой для частных инвесторов. Именно с этого периода разрешено открывать брокерский счет, не делясь при этом с государством. А виной всему индивидуальный инвестиционный счет, предполагающий возврат 13% НДФЛ.

Особенности и условия открытия

Индивидуальный инвестиционный счет представляет собой аналог брокерскому счету, позволяющий получать доход от акций, облигаций и других вложений на льготных условиях. ИИС позволяет получить налоговый вычет как от всей суммы взносов, так и от прибыли. Сейчас расскажу обо всем подробнее

Особенности:

- Трехгодичный срок открытия. Это минимум. Т.е. в течение трех лет снять деньги не получится. В противном случае счет будет закрыт, а деньги переведены на обычный брокерский депозит. Датой отсчета срока при этом считается не дата открытия счета, а дата первого вклада. Это важно знать при подаче документов для возврата в налоговую. К примеру, если счет открыт в конце года, а деньги зачислены в начале следующего, то с визитом к налоговикам придется повременить. И наоборот, при зачислении денег даже в последний месяц года в начале следующего можно смело претендовать на вычет.

- Отсутствие минимального порога взноса. Фактически, открыть счет можно и на один рубль. Вот только кто это станет делать? Брокеры сами могут устанавливать минимальный вклад. Как правило, не менее 10 000 рублей.

- Возможность пополнения. Снимать деньги нельзя, а вот пополнять счет можно. Максимальная ежегодная сумма при этом составляет 1 млн. рублей. Взносов при этом может быть сколько угодно, хоть каждый месяц.

- Счет может быть только рублевым. Да, валюте здесь делать нечего.

Кто может открыть ИИС

Открыть ИИС может любой гражданин РФ, имеющий свободные деньги и желающий их приумножить. Индивидуальный инвестиционный счет станет отличным подспорьем для любого целевого накопления: будь то прибавка к пенсии, деньги на получение образования или открытие бизнеса.

Что имеет государство

Да, дополнительные деньги – это, конечно, хорошо. Но с какой стати государство делает такой подарок? Ведь, если посчитать, то сумма неполученных налогов может быть огромной. К примеру, даже при вкладе 100 тысяч рублей, государство потеряет 13 тысяч. А сколько таких вкладчиков может быть?

Оказывается, резон есть:

- Приобщение населения к процедуре инвестирования. Не все граждане доверяют свои средства государству. А тут такой бонус: самое время призадуматься.

- Повышение спроса на ценные бумаги. Фондовый рынок в России оставляет желать лучшего, поэтому, как говорится, «баш на баш».

- Призыв отказа от «зарплаты в конверте». А вот и небольшой нюансик: для получения вычета нужно получать официальную заработную плату и числиться в статусе налогоплательщика.

Преимущества и недостатки ИИС

Главное преимущество ИИС понятно – «лишние» деньги от возврата НДФЛ. Что еще?

- Возможность пополнения неограниченное количество раз: заработали рублики – можно отложить.

- Нет минимальной суммы взноса: открыть счет может не только бизнесмен, но и пенсионер.

- Возможность «перебежки»: не понравились условия – смени компанию.

Имеются и недостатки:

- Инструмент страхования вкладов здесь не действует. Точно сохранится только та его часть, которая пойдет на уплату налогов.

- Нельзя инвестировать иностранную валюту.

- Не у всех хватит терпения ждать три года, да и обстоятельства могут быть разными.

- Крупным инвесторам не по вкусу ограничения в ежегодных вложениях.

Виды ИИС: как можно получить вычет

Индивидуальные инвестиционные счета делятся на два типа: «А» и «Б». Первый позволяет получить налоговый вычет со взноса, но не более 52 тысяч рублей, второй – только с суммы дохода.

Теперь немного подробностей:

1. ИИС типа «А»

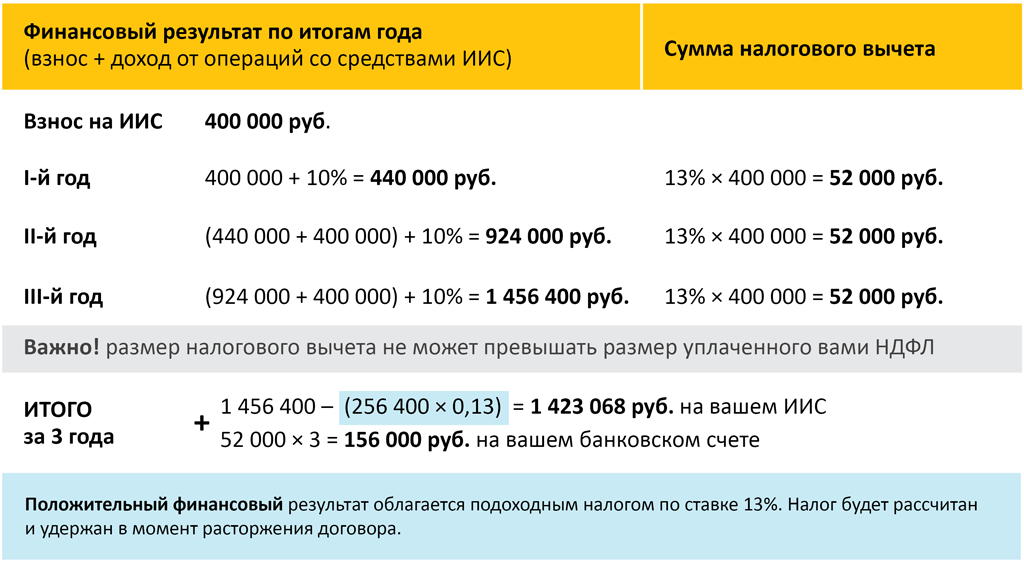

Предполагает получение возврата на сумму взносов в размере 400 тысяч рублей, т.е. в год можно вернуть 52 тысячи.

Данный тип подойдет лицам, регулярно получающим заработную плату. Работодатель ежемесячно высчитывает с заработной платы 13% НДФЛ и уплачивает их в налоговую. А уже до 30 апреля года, следующего за отчетным, Вы вправе обратиться к налоговикам за возвратом.

Есть одно «но»: при закрытии счета до трехлетнего периода с полученным ранее вычетом придется расстаться и обратно вернуть его государству.

Помимо декларации в налоговую службу нужно предоставить:

- документальное подтверждение получения дохода и фактически внесенных средств;

- справка 2-НДФЛ;

- заявление с указанием реквизитов банка.

Пример: каждый год вы будете вносить на счет 400 000 рублей. Средняя доходность пусть будет 10%. Комиссия брокера в расчете не учитывается.

Получать возврат можно ежегодно.

2. ИИС типа «Б»

Налоговый вычет в этом случае можно получить только по факту закрытия счета, т.е. не ранее чем через три года. Налоговым агентом здесь будет выступать брокер. А чтобы он при выплате денежных средств со счета не удерживал налог, нужно предоставить соответствующую справку с налоговой.

Открывать счет по такой схеме выгоднее лицам, уплачивающим НДФЛ не регулярно, а также инвесторам, которые планируют пополнить ИИС более чем на 400 000 рублей. Приведу пример: вы положили на счет 800 тысяч рублей. При покупке акций и удачных вложениях за год можно получить +30%. Это 240 тысяч рублей. За три года «набежит» немалая сумма в 720 тысяч рублей. 13% от нее – 93600 рублей. Именно эту сумму инвестор может сэкономить.

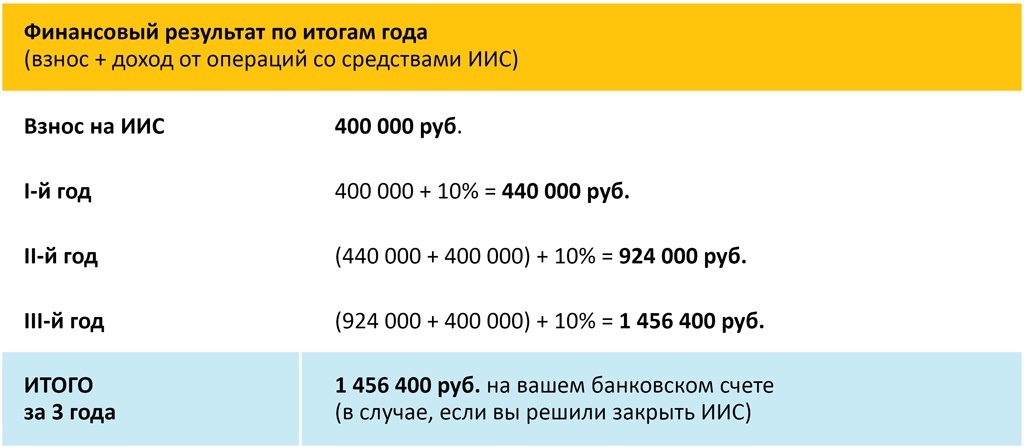

Пример: каждый год вы будете вносить на счет 400 000 рублей. Средняя доходность пусть будет 10%. Комиссия брокера в расчете не учитывается.

Тип счета выбирается непосредственно в момент обращения в налоговую при подаче заявления на вычет. Совместить оба типа нельзя. После подачи заявления сменить тип также нельзя. Поэтому нужно просчитать все возможные выгоды и убытки, прежде чем принять правильное решение.

Доступные инструменты вложений

Инвестировать посредством ИИС можно в следующие активы:

- Облигации. Считаются базовым инструментом вложения. У них имеется срок погашения и процентная ставка, а по надежности они сравнимы с депозитом банка. Разница только в том, что облигации можно продать. Доход от облигаций можно получить небольшой, но и риски будут небольшими.

- Акции. Полная противоположность облигациям: прибыль может быть значительной, но и риски выше.

Грамотный выбор брокерской компании

Для открытия ИИС важны не только выбор его типа и инструментов вложений. Успех предприятия во многом зависит и от выбора брокера или посредника. А чтобы этот выбор был действительно грамотным, нужно обращать внимание на следующие моменты:

- наличие лицензии;

- опыт функционирования компании на рынке;

- отзывы реальных клиентов;

- прозрачность сделок;

- условия сделок – абонентская плата, комиссии, минимальный размер депозита и прочее.

Подводя итоги

Если после прочтения этой статьи вы все еще сомневаетесь или, наоборот, горите желанием «ринуться в бой», то не тяните. Чем раньше деньги будут положены на счет, тем раньше будет получена прибыль.

ИИС — это отличная возможность получить доход, гарантированный государством.