Как быстро определить, надёжная ли перед вами компания

Инвестору перед покупкой стоит проверить компанию на возможность платить по долгам, чтобы не нарваться на банкрота. Тут можно пойти двумя путями:

- Самостоятельно изучить и проанализировать отчётность компании;

- Глянуть на её кредитный рейтинг.

Я привык делать всё сам и доверять своим выводам. Но место компании в кредитном рейтинге всё же стоит учитывать, чтобы понимать степень рисков.

Что такое кредитный рейтинг

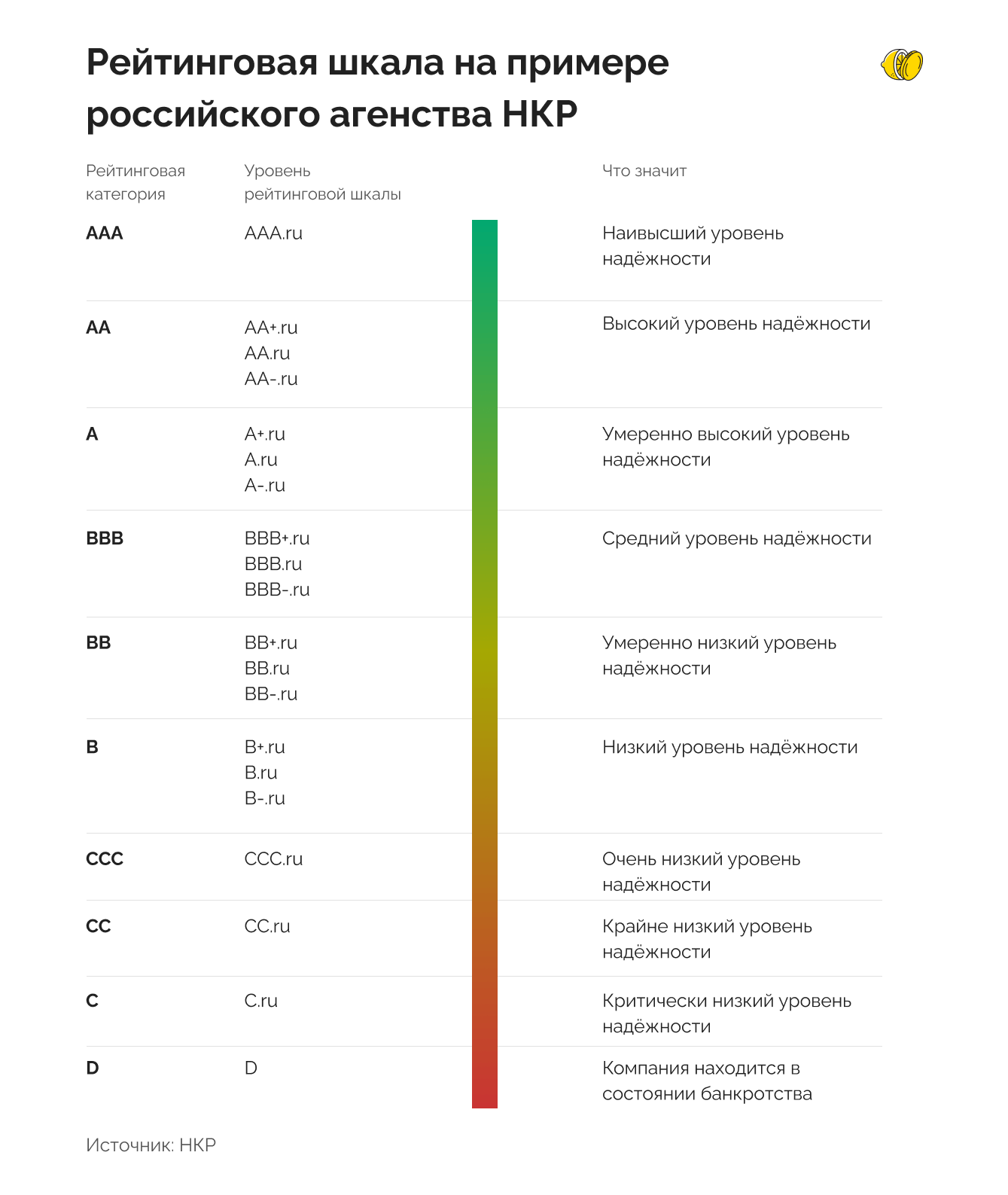

По сути, это шкала с оценкой рисков при инвестировании в компании, где внизу самые «ненадёжные», а вверху — «верняковые». Рейтингами занимаются аналитики агентств, которые за вас изнутри изучают компанию и суть её бизнеса, а затем публикуют свои выводы о её надёжности.

В России работают 4 наших и 3 зарубежных агентств. Подходы к работе у них разные, но суть одна:

- Отечественные: АКРА, «Эксперт РА», «Национальное рейтинговое агентство» (НРА) и «Национальные кредитные рейтинги» (НКР);

- Зарубежные: S&P, Moody`s и Fitch Ratings.

О чём ещё следует помнить. Все агентства обязаны минимум раз в год пересматривать своё мнение о компаниях. Поэтому, если вы в 2020-м увидели в топе по надёжности какой-нибудь «РосЛесоПром», не факт, что он будет там в 2021-м.

Что делать перед инвестированием

Надо вбить в поиск название компании + фразу «инвестиционный рейтинг». Например, «Газпром инвестиционный рейтинг». Поисковик выдаст официальный сайт компании, где будут рейтинги от агентств с пояснением, что это значит.

Если такой информации нет, то придётся заморочиться:

- Зайти на сайт рейтингового агентства. В некоторых случаях — пройти регистрацию;

- Найти на главной странице слово «рейтинги» (или англ. ratings), перейти туда и вбить название компании;

- Посмотреть, что значит тот или иной рейтинг у этого агентства;

- Проделать эти шаги на сайтах других агентств, хотя бы у 2-3.

От себя добавлю: наличие высокого или низкого рейтинга — это не сигнал к действию. Он только помогает составить общую картину о компании.