Ограничения для неквалифицированных инвесторов в 2021: в каком случае нужно сдать тест

С 2018 года в России бум на инвестиции. Дошло до того, что в августе 2021 число инвесторов превысило 13 млн человек. Хотя год назад было только 6,2 млн.

Это беспокоит Центробанк РФ. Чтобы обезопасить новичков от потерь на фондовом рынке, он разделил инвесторов на квалифицированных и неквалифицированных. А в июне 2021 года Владимир Путин подписал закон, который не позволяет «неквалам» инвестировать в сложные или рисковые инструменты без сдачи теста.

Ограничения действуют уже сейчас. Но в полной мере система тестов заработает 1 октября 2021 года.

Важно: если вы неквалифицированный инвестор и покупали сложные инструменты до 1 января 2020 года, можете работать с ними и дальше без тестов. Например, торговали фьючерсами. Значит сдавать тест на этот инструмент не нужно, вам он будет доступен как и раньше.

Рассказываем, во что могут инвестировать неквалифицированные инвесторы сейчас, а во что — только после сдачи теста осенью.

Облигации

Власти решили не трогать государственные облигации (ОФЗ), выпущенные Министерством Финансов. Их можно покупать всем инвесторам, даже без статуса квалифицированного. Например, ОФЗ 26225 и ОФЗ 26230.

Причина — их надёжность и безопасность. Риск, что государство обанкротится, практически равен нулю.

А вот другие виды облигаций попали под ограничения. Расскажу про каждый из них.

Облигации российских и иностранных компаний

До 1 октября можно покупать:

- Российские облигации с рейтингом BBB+ и выше. И при условии, что эта облигация была зарегистрирована на бирже до 11.06.2021

- Иностранные облигации с рейтингом B+ и выше. И также с датой регистрации до 11.06.2021

Что это за рейтинги

Есть агентства, которые присваивают определённый рейтинг компаниям или даже государствам. Методика присвоения рейтинга у каждого агентства своя. Как правило, вверху находятся самые надёжные компании, а внизу — с большими рисками, ненадёжные.

Рейтинги помогают инвесторам выбрать компанию или инструмент для вложений. Нашёл компанию, посмотрел её рейтинг, принял решение, готов рисковать или нет.

В России рейтинги присваивают агентства «Эксперт» и АКРА. Наивысший рейтинг — это AAA. Рейтинг D присваивают тем, кто стоит на пороге банкротства. Например, у облигации «Газпром нефть» ПАО БО-04 рейтинг AAA. То есть сейчас купить её можно без сдачи теста.

Если вы хотите купить облигации иностранных компаний, смотрите на рейтинги агентств Standard & Poor’s, Moody’s и Fitch. Например, у Standard & Poor`s присваивает рейтинг A самым платёжеспособным компаниям, а С — нестабильным и рискованным.

Сейчас неквалифицированный инвестор может купить российские облигации с рейтингом BBB+ и выше, а также иностранные облигации с рейтингом B+ и выше. Это относительно надёжные облигации, но не самые-самые надёжные.

С 1 октября 2021 требования повысят. Без теста можно будет покупать только самые надёжные облигации российских с рейтингом AAA и иностранных эмитентов с рейтингом A. Если успешно сдадите тест, то сможете покупать все облигации, как раньше.

Структурные облигации

Структурные облигации — это не совсем облигации в привычном понимании, а пакет из разных ценных бумаг и других активов. Поэтому на доходность здесь влияют сразу несколько факторов. Плюс, вам выплатят обещанное, только если будут выполнены определенные условия.

С 11 июня 2021 года «неквалы» не могут купить структурные облигации. Но с 1 октября после успешного теста они снова доступны для покупки. Если вы не хотите сдавать осенью тест, вам будут доступны структурные облигации с рейтингом А по российским стандартам и B+ по зарубежным.

Конвертируемые, вечные и субординированные облигации

Все эти три облигации теперь вообще недоступны «неквалам». Их нельзя купить даже после сдачи теста осенью.

Почему так? Ответ на этот вопрос лежит в «устройстве» этих облигаций. Они несут в себе доастаточно рисков.

- Конвертируемые облигации. Это облигации, которые можно будет обменять на акции компании, которые выпустила эту самую облигацию. Условия обмена прописаны заранее. Обычно они привязаны к цене акций компании, выпустившей их. Если цена акции изменилась слишком сильно, то компания имеет право конвертировать такие облигации в акции принудительно. То есть риск как раз в этом.

- Вечные облигации. У них нет срока погашения. А купоны платятся до бесконечности. Риски связаны с тем, что пока вы держите облигацию, Центробанк может повысить ключевую ставку, что сделает владение такой облигации невыгодным. Да и продать подобную облигацию сложнее, так как покупателей на них меньше.

- Субординированные облигации. Их выпускают только банки. Рисков здесь предостаточно: если грянет кризис, банки пострадают в первую очередь. А если банк обанкротится, то вы можете не дождаться денег от продажи его имущества.

Теперь понятно, почему ЦБ решил ограничить инвесторов от них даже после сдачи теста.

Акции

Сейчас неквалифицированные инвесторы могут инвестировать в акции, которые находятся в 1-м и 2-м уровнях листинга на Санкт-Петербургской и Московской биржах. Чтобы добавить их в портфель, никакие тесты сдавать не надо.

Что такое уровни листинга на бирже

Биржа изучает компанию, перед тем как добавить её к себе в торги. Она изучает, сколько имущества у компании, куда тратит деньги, как зарабатывает и на чём, как меняются основные показатели компании. Также биржа смотрит, есть ли у компании инвестиционный рейтинг от рейтингового агентства и какой он.

В зависимости от этого распределяет компании по уровням листинга:

- Первый уровень листинга. Сюда попадают акции и облигации самых надёжных компаний. Например, «АЛРОСА».

- Второй уровень листинга. Сюда тоже попадают надёжные акции и облигации, но которые не дотягивают до первого уровня. Например, «Акрон».

- Третий уровень листинга. Тут находятся облигации или акции, допущенные к торгам, но не попавшие в первый и третий уровень. Это могут быть бумаги новых эмитентов, либо тех, кто не хочет или не может соответствовать требованиям первого и второго уровня. Например, «Оргсинтез».

Неквалифицированные инвесторы могут и дальше без ограничений покупать российские и иностранные акции, которые торгуются на 1-м и 2-м уровнях листинга. Никакие тесты сдавать не надо ни сейчас, ни осенью.

Где смотреть информацию по уровням листинга на бирже

— Посмотреть список ценных бумаг и их уровни на Мосбирже

— Посмотреть список ценных бумаг и их уровни на Санкт-Петербургской бирже

Также без теста можно купить АДР — это российские акции, которые торгуются на зарубежных биржах. Они нужны, чтобы иностранные инвесторы могли инвестировать в наши компании. Главное, чтобы эти АДР тоже были на первом и втором уровне листинга.

Российские акции (некотировальный список)

Выше мы говорили выше про уровни листинга. Напомню, что их всего три: первый, второй и третий.

Так вот, третий уровень листинга ещё называют некотировальным списком. В него попадают компании, которые не выполнили требования, для того чтобы попасть на первый и второй уровни.

Это не значит, что они плохие. Просто рисков здесь больше, чем обычно. Например, в некотировальный список попали акции «Новороссийского морского торгового порта».

Сейчас можно покупать акции российских компаний, которые находятся в некотировальном списке. Но с 1 октября 2021 года — только после сдачи теста.

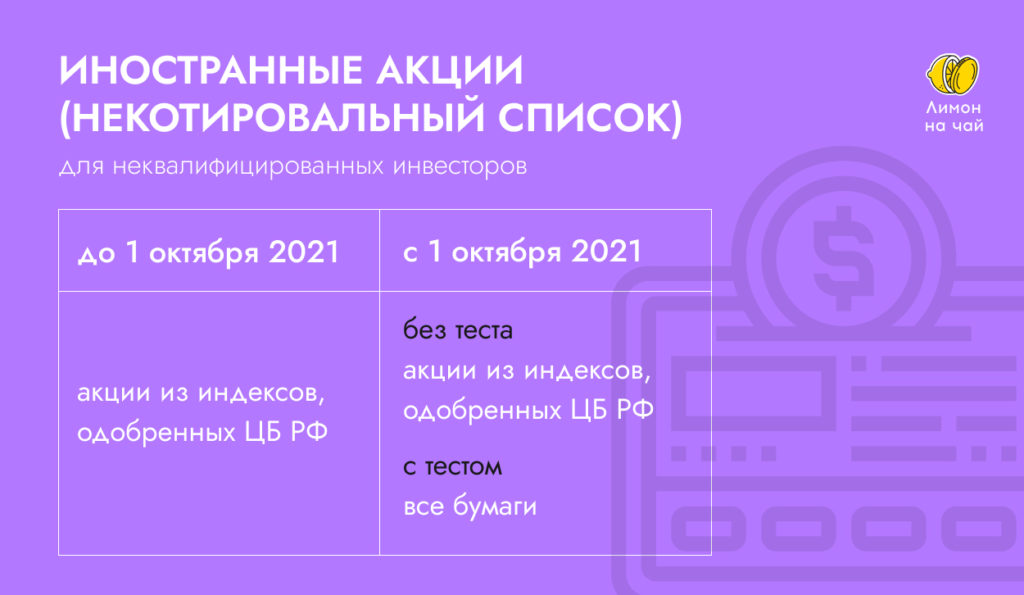

Иностранные акции (некотировальный список)

Здесь такая же история как и с российскими акциями. В некотировальный список наших бирж тоже могут попасть иностранные компании, которые по каким-то причинам не выполнили требования. Например, в некотировальном списке Мосбиржи находятся акции The Walt Disney Company. Также там есть The Kraft Heinz Company.

С 11 июня 2021 года инвестор без статуса квалифицированного может купить иностранные акции из некотировального списка. Но только такие, которые входят в расчёт установленных ЦБ РФ индексов.

Что это значит. Индексы — это корзина из ценных бумаг. Она нужна, чтобы смотреть за настроением инвесторов на рынке. Представьте, как это неудобно — следить за каждой акцией. Куда удобнее глянуть на индекс, чтобы понять, куда движется рынок.

Например, есть в США индекс NASDAQ. В него входят акции IT-компаний Америки. Если значения индекса падает, то это значит, что инвесторы продают технологические компании США. Если растёт, то это значит, что покупают.

Вот какие индексы одобрил Центральный Банк России:

- Dow Jones. Это индекс, который отслеживает динамику промышленных акций США.

- S&P 500. Он отслеживает динамику более 500 американских акций.

- NASDAQ. Про него мы уже говорили. Это технологический собрат других индексов.

Полный перечень индексов, которые одобрил ЦБ, можно посмотреть здесь.

Без теста можно покупать акции из этих индексов, даже если они находятся в некотировальном списке биржи. После сдачи теста — какие угодно.

ПИФы и ETF

Акции и облигации можно покупать как самостоятельно, так и через коллективные копилки. Их ещё называют ПИФами — паевыми инвестиционными фондами. Если проще, то компания собирает деньги вкладчиков и на них инвестирует в акции и облигации.

У каждого инвестора равная доля в ПИФе в зависимости от того, сколько он вложил. Часть фонда называется паём.

Виды ПИФов, которые доступны без теста

1. Открытый (ОПИФ). Фонд, паи которого можно купить или продать в любой момент.

2. Биржевой (БПИФ). Это фонд, паи которого продаются на бирже как обычные акции. И также меняются в цене.

3. Интервальный (ИПИФ). Его паи можно купить или продать только в определённый момент.

Эти виды ПИФов можно покупать без ограничений и сдачи теста. Как сейчас, так и в 2022 году.

Ещё без тестирования можно покупать ETF — это зарубежный аналог БПИФов. Главное, чтобы они были из котировального списка биржи, то есть находились на первом и втором уровне листинга. Например, ETF от компании ITI FUNDS, который инвестирует в российские еврооблигации SICAV. Или FXRB от FinEx, который инвестирует в наши еврооблигации

А вот c иностранными ETF из некотировального списка не всё так просто.

Иностранные ETF (некотировальный список)

С 11 июня «неквалы» могут купить иностранные ETF, которые находятся на третьем уровнем листинга. Главное условие — чтобы их доходность определялась индексами, которые одобрил Центральный банк.

Что это значит. ETF повторяют какой-либо индекс. Например, Vanguard S&P 500 ETF следует за индексом S&P 500. Падает индекс — падает и ETF.

Выше я писал, что ЦБ одобрил некоторые мировые индексы. Если ETF повторяет доходность какого-либо из этих индексов, то его можно покупать «неквалам» без теста.

Хотите покупать больше ETF из некотировального списка — сдавайте тест после 1 октября 2021 года.

Паи ЗПИФ

Закрытый ПИФ — это фонд, который создаютна какое-то время. И в это время его нельзя закрывать и выводить деньги.

Сейчас неквалифицированные инвесторы могут купить ЗПИФ без ограничений. Но с 1 октября 2021 года — после сдачи теста. Без теста будут доступны только ЗПИФ, которые включены в 1-й и 2-й уровень листинга биржи.

Инвестиции в сложные и рисковые инструменты

В последнюю группу попали самые сложные варианты инвестиций: непредсказуемые, рискованные и запутанные для новичков.

Вполне логично, что ЦБ решил их жестко ограничить для «неквалов». Начинающему инвестору лучше начать с чего-то более простого вроде акций или облигаций.

Биржевые производные

Что ЦБ имеет в виду под «биржевыми производными»? По сути это не самостоятельные активы по типу акций или облигаций. Это договоры, которые устанавливают порядок сделки между покупателем и продавцом на поставку этих самых активов.

Фьючерсы. Представьте, что вы фермер. Чтобы быть уверенным, что осенью вы продадите собранный урожай, вы уже летом находите покупателя и заключаете с ним контракт, что он купит урожай по определенной цене. Это и есть фьючерс.

Опционы. Они как фьючерсы, только дают право, а не обязанность купить/продать урожай по опредёленной цене.

Свопы. Допустим, вам временно потребовалась газонокосилка соседа, а соседу — ваш компьютер. Вы можете временно обменяться: сосед вам даст газонокосилку, а вы ему — компьютер. Чтобы быть уверенным в честности сделки, вы заключаете договор — своп.

Форварды. Они в точности похожи на фьючерсы. Только фьючерсы могут заключаться на биржах, и за прозрачностью сделки следит биржа, то форварды заключаются на вне биржи.

Только на бирже вместо овощей, фермеров и газонокосилок — акции, облигации, драгоценные металлы, а также инвесторы.

Вот такие инструменты можно покупать на бирже неквалифицированным инвесторам с 11 июня по 1 октября 2021 года. После чего потребуется тестирование. Без него инвестировать в фьючерсы, опционы, свопы и форварды вы не сможете.

Внебиржевые производные

Рынок ценных бумаг делится на два вида:

- Биржевой. Здесь продавцы и покупатели встречаются на бирже. Биржа контролирует сделки и следит, чтобы всё было законно.

- Внебиржевой. Здесь покупатели и продавцы встречаются на специальной платформе. Биржи здесь нет, и за прозрачностью сделки никто не следит. Инструментов на внебиржевом рынке больше, как и рисков.

На внебиржевом рынке можно встретить акции и облигации, которых нет на классической бирже. Также тут есть форварды, фьючерсы, опционы и свопы. Кроме того, вне биржи можно купить драгоценные монеты и металлы.

С 11 июня доступ «неквалам» к торгам на внебиржевом рынке запрещён. И он появится только в апреле 2022 года после сдачи теста.

Необеспеченные\маржинальные сделки

Необеспеченные/маржинальные сделки — это когда вы покупаете ценные бумаги на деньги, которые взяли у брокера в долг. Такие сделки могут быть двух видов:

- Лонг. Берёте деньги у брокера, покупаете акцию, дожидаетесь роста её цены, продаёте. На заработанные деньги возвращаете долг + сверху проценты. Что останется — себе в карман.

- Шорт. Брокер даёт вам акцию, вы её продаёте за ₽100, дожидаетесь падения цены, например, до ₽70 и выкупаете акцию. Возвращаете её брокеру, платите комиссию и что останется — оставляете себе.

Такие сделки с 11 июня по 1 октября 2021 года недоступны для «неквалов». С 1 октября — только после сдачи теста.

Договоры РЕПО

Что такое договор РЕПО? Объясню на бытовом примере.

Если вы пришли в магазин за продуктами. Чтобы их получить, нужно заплатить кассиру — это обычная покупка.

Но бывают и обратные покупки. Допустим, вам срочно понадобились деньги. Кредит брать не хотите, продавать ненужные вещи — долго. Тут-то вы находите фамильное ожерелье, которое досталось от бабушки. Но оно вам дорого как память, так что продавать его совсем не хочется.

Вы все же идёте в ломбард и договариваетесь с владельцем, что он у вас купит ожерелье. Но с условием, что ровно через месяц вы придёте и выкупите его обратно. Если же в установленный день вы этого не сделаете, то владелец ломбарда может поступить с ожерельем, как ему угодно.

Это и есть договор РЕПО. То есть обратная покупка. Только не с драгоценностями, а с активами на бирже.