ОФЗ: как с выгодой давать государству в долг

Чтобы получить дополнительные деньги, правительству нужно взять их в долг. Один из способов получить крупную сумму — выпустить облигаций федерального займа.

Для покупателей это хороший вариант. Доходность выше, чем в банке, но при этом рисков мало. Но есть нюансы, о которых важно знать.

Что такое ОФЗ

ОФЗ отличает от других облигаций их особый статус — эти бумаги выпускает государство в лице Минфина РФ. Взамен инвесторы получают проценты, а в момент погашения их свою сумму инвестирования.

Вот основные факты про ОФЗ, которые помогут составить общую картину:

Инвестиции в ОФЗ — это вложение денег под проценты с госгарантией возврата этих денег. Кредитуя правительство, вы избавляете себя от рисков. Государство получает деньги и латает дыры в бюджете.

Что ещё нужно знать о доходности этих бумаг инвестору?

Рыночная цена ОФЗ обычно отличается от номинала, но не критично. Она зависит от общей ситуации в стране. Когда экономика идет в гору, ОФЗ растёт в цене. А вот в период санкций 2018 года, например, рыночная цена ОФЗ упала на 10-15% от номинала.

Цена погашение ОФЗ равняется номиналу и не привязана к настроениям рынка. Поэтому если вы хотите вложить деньги на долгий срок и держать ОФЗ до погашения, вы можете быть уверены, что ₽1000 в момент погашения к вам вернется.

Доход с ОФЗ инвестор получает двумя способами. Гарантированный доход по купонам + дополнительный доход на разнице цен. Он возникнет, если вы продадите ОФЗ в хорошие времена по цене выше покупки. Или если купите ОФЗ в плохие времена ниже номинала и дождетесь погашения. Например, купили за ₽950, дождались погашения, и вам вернули ₽1000. Вы заработали ₽50 + проценты за всё время. Согласитесь, неплохо.

Какие они бывают ОФЗ

Интересная и одновременно пугающая новичков особенность ОФЗ — странный ассортимент этих бумаг, который придумал Минфин. Но если в нем разобраться, вы увидите определенную логику и сможете выбрать такую стратегию инвестирования в ОФЗ, которая вам больше подходит.

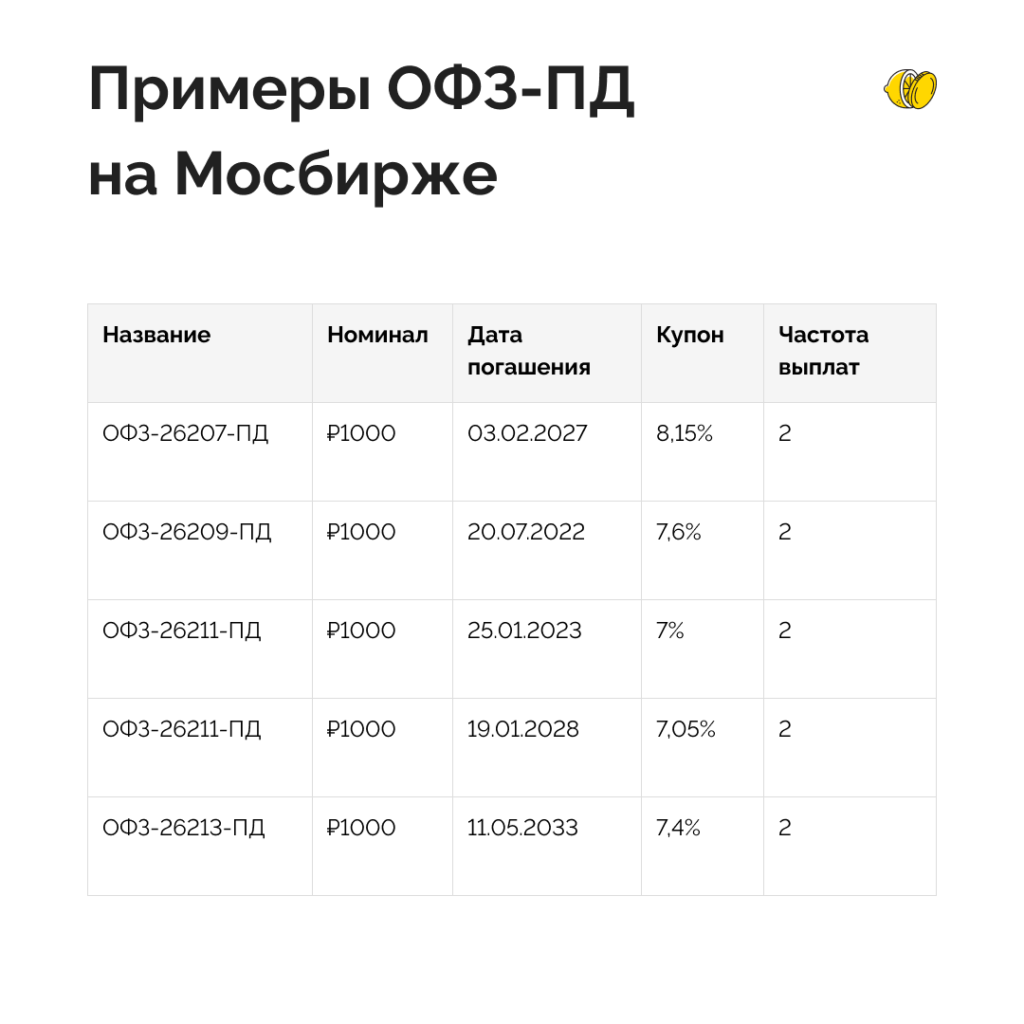

ОФЗ-ПД. Самый популярный вид ОФЗ из тех, что торгуются на Мосбирже. Приставка ПД означает, что облигация приносит прогнозируемый постоянный доход, который не меняется с течением времени. Что бы ни происходило в стран, вплоть до погашения облигации, он за вами закреплён.

Такие облигации обожают иностранные инвесторы, которые чувствуют себя на бирже увереннее наших соотечественников. Они покупают ПД-бумаги, фиксируют купонный доход на протяжении всей жизни облигации.

Единственный риск этой стратегии: если инфляция начнет быстро расти, а рыночная цена ОФЗ долго не будет повышаться, продавать их будет невыгодно. Придется держать и смотреть, как инфляция съедает часть дохода.

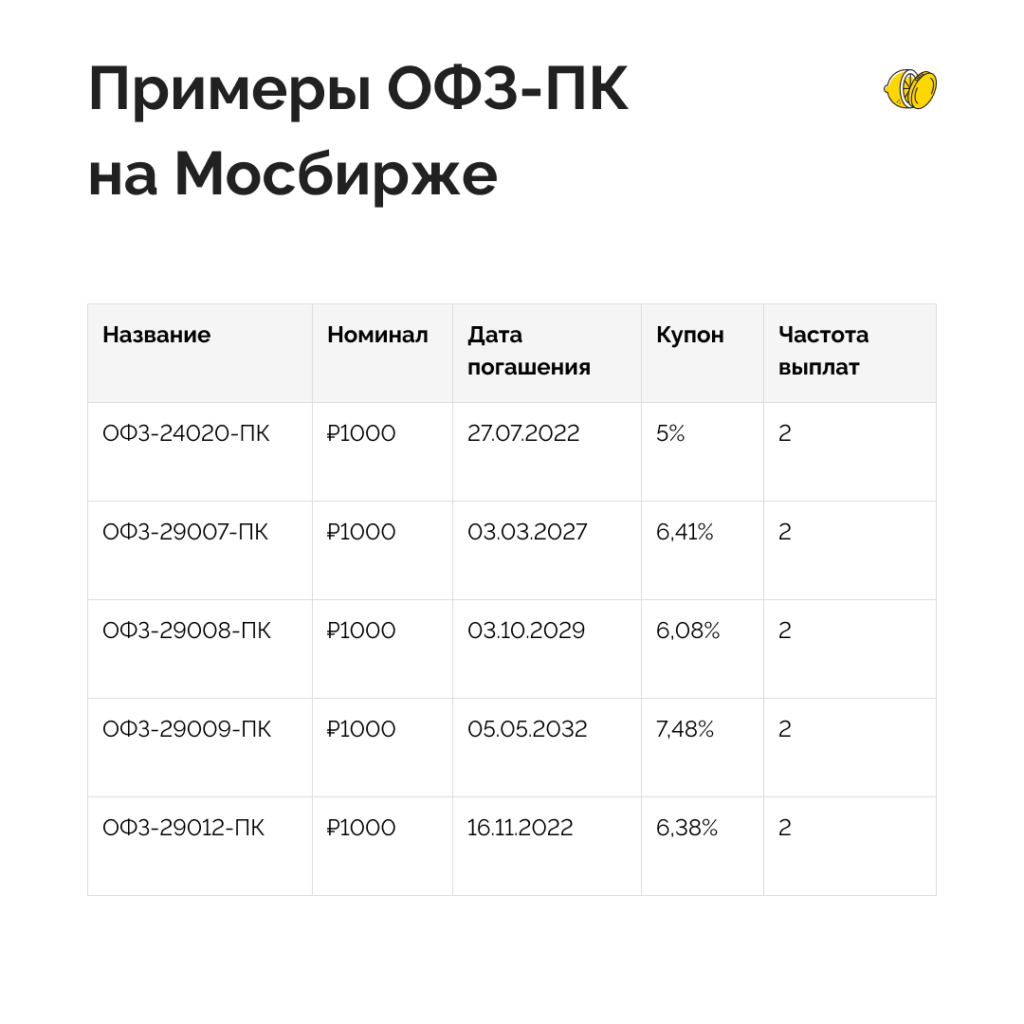

ОФЗ-ПК. Появились на рынке самыми первыми из всех ОФЗ, но не набрали такую же популярность, как их ПД-собрат. Потому что приставка «переменный доход» означает, что ставка по купону ОФЗ может меняться как в большую, так и в меньшую сторону.

Когда ставка ЦБ превышает инфляцию хотя бы на 4-5%, ПК облигации становятся выгоднее ПД. Но, как мы знаем из практики нашей страны, такое бывает далеко не всегда. И рассчитывать на это многие инвесторы не решаются, предпочитая получать иногда меньше, но стабильнее с ПД. Некоторые инвесторы разделяют риски, покупая ПК+ПД одновременно.

ОФЗ-ИН. Этим инструментом государство прибавляет к купонной доходности от ОФЗ ещё и инфляционную. Номинал ОФЗ-ИН при выпуске такой же, как у других ОФЗ — ₽1000. Разница в том, что его ежегодно повышают на величину инфляции.

На Мосбирже представлен сейчас всего один такой выпуск ОФЗ-ИН 52001. Купонная доходность 2,5% годовых с выплатами 2 раза в год. Бумагу выпустили в 2015-м, погашение запланировано на 2023. На текущий момент номинал бумаги уже составляет 1246,63 рублям.

Такой вид ОФЗ хорош в моменты высокой инфляции или как страховка от будущего ускорения роста цен. Но на практике он не получил особого признания. Доходность ОФЗ-ИН проигрывает ПК и ПД. Инвесторы ее не жаловали, поэтому не понятно, стоит ли ожидать еще один выпуск.

ОФЗ-АД. Наименее популярный из всех ОФЗ, размещенных на Мосбирже. Приставка АД означает «амортизацию долга». Если проще: по той же схеме люди выплачивают кредиты банку. Процент и основная задолженность в этой схеме гасятся равными платежами, по заранее оговоренному графику выплат.

ОФЗ-н. Облигации, получившие название «Народные» за то, что выпускались для широкого населения. Первый выпуск прошел в 2017 г. Срок ОФЗ-н составляет 3 года и вот-вот первая партия будет погашаться.

Главное отличие ОФЗ-н от остальных ОФЗ в том, что их можно купить без брокерского счета через некоторые банки: Сбербанк, ВТБ, ПСБ. Номинал у ОФЗ-н стандартный 1000р, а вот купонная ставка прогрессивная: по первому купону 7%, по второму – 7,5%, по третьему – 8%, по четвертому – 8,5%, по пятому – 9,25%, по шестому – 10,1%. Это сделано для того, чтобы люди держали деньги в ОФЗ-н дольше.

По итогам 3 лет Минфин выплатит на каждую ОФЗ-н 2017 года по 252,4 р. или 8,4% годовых. Неплохо? Да, но это без учета комиссий банков, которые продают ОФЗ-н. К этому вопросу мы еще вернемся.

Что выгоднее: ОФЗ или вклад в банке

ОФЗ стали популярной альтернативой банковским вкладам для тех, кто в курсе всех нюансов ОФЗ. И причина не только в ставках. Сравним эти инструменты с точки зрения главных особенностей, которые влияют на конечную выгоду инвестора:

Ставка годовой доходности. Вообще ставки по депозитам в России обычно находятся примерно на том же уровне, что и купонные ставки по ОФЗ в момент выпуска. Обе привязаны к ключевой ставке ЦБ. Но если банки успевают реагировать на изменения и снижать ставку, ОФЗ-ПД, например, так не умеет. Ставки по ним сохраняются такими, как были на момент выпуска.

- Дополнительная доходность. При снижении ключевой ставки ЦБ доходность вкладов падает. Инвесторы чаще смотрят в сторону ОФЗ и разгоняют цены. Если вам нужен дополнительный доход, можно продать свои ОФЗ на пиках спроса и получить дополнительную выгоду.

- Головная боль. И тем и другим инструментом при желании можно не управлять: один раз приобрести и держать до погашения, получая проценты.

- Ликвидность. ОФЗ можно продать на бирже в любой момент без потери накопленных процентов. Но не всегда по выгодной цене. Банковские вклады часто ограничены сроком, а при досрочном закрытии проценты сгорают. Зато саму сумму вклада вам вернут без изменений.

- Налоги. Доход с ОФЗ налогом пока не облагается, как и доход со вкладов. Однако, покупая ОФЗ, на налогах можно заработать, если купить их на ИИС и держать 3 года. Максимальный заработок на налогах за 3 года по этой схеме составит 156 тыс.р.

- Надежность. Государство гарантирует возврат денег, вложенных в ОФЗ. Возврат денег по вкладам тоже по сути гарантирует государство в лице Агентства Страхования Вкладов. Но сумма возврата ограничена 1,4 млн. р. Все, что выше, не застраховано от банкротства банка.

Если суммировать все перечисленные пункты: вложение денег в ОФЗ в большинстве случаев выигрывает у вкладов. Но это совсем не значит, что ОФЗ безупречный инструмент для консервативного инвестора. У него тоже есть и плюсы, и минусы.

Преимущества и недостатки ОФЗ

За что инвесторы выбирают ОФЗ? По степени значимости причины такие:

№1. Надежность. Можно по-разному относиться к государству с точки зрения политики и жизненной философии, но в вопросах денег это однозначно самый надежный контрагент.

№2. Простота входа и выхода. Минимальная сумма инвестиций в ОФЗ доступна каждому. Оформить покупку через брокера, банк или ИИС тоже не составляет особого труда. Продать эти бумаги на бирже или в банке можно в любой момент в любом объеме – на них всегда есть спрос.

№3. Льготное налогообложение. Купонные выплаты с ОФЗ в отличие от дивидендов акций, например, не облагаются НДФЛ. По крайней мере пока это так.

А теперь о недостатках в порядке их значимости:

№1. Зависимость от политики. На 100% исключить риск дефолта нельзя. Хоть и мизерный, он все равно присутствует для ОФЗ. Кроме того, любые экономические катаклизмы, санкции и даже околополитические события могут повлиять на рыночную цену ОФЗ.

№2. Странный ассортимент. На первый взгляд у ОФЗ очень широкий выбор: разные виды, сроки погашения, проценты по купонам. Но когда дело доходит до практики, анализировать перспективы тех же акций проще, чем выбрать самые выгодные ОФЗ.

№3. Туманные реформы. Про ОФЗ часто ходят самые разные слухи. Например, сейчас на российском рынке ОФЗ около 30% бумаг у иностранных инвесторов. Государству это не нравится. Идут разговоры, чтобы ограничить участие иностранцев в госдолге России. К чему эти разговоры приведут на практике, пока неизвестно.

Как выбрать лучшие ОФЗ для инвестирования

Перед тем, как выбирать ОФЗ, определитесь с несколькими параметрами:

- на какой срок хотите инвестировать?

- сколько раз в год хотите получать доход?

- вам важнее накопить или заработать?

- будете забирать или реинвестировать купоны?

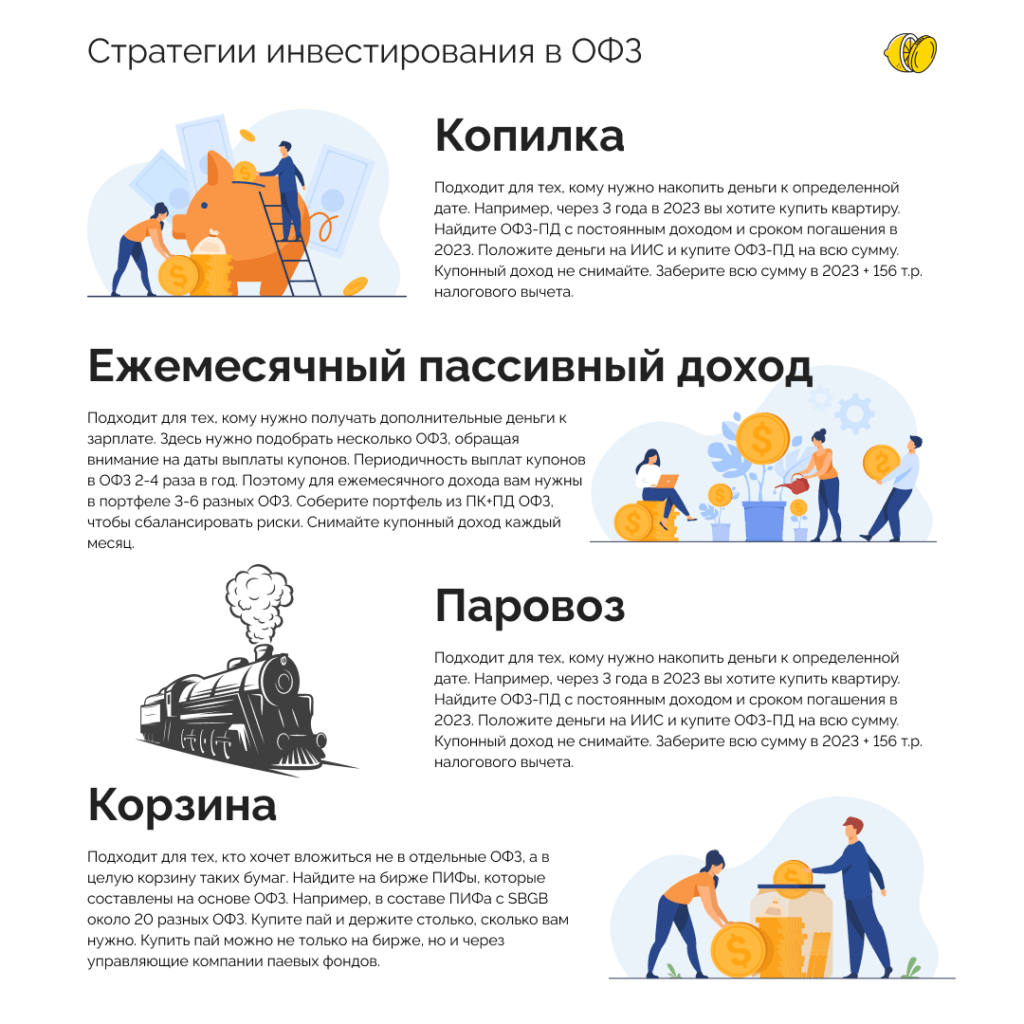

Как только вы ответили себе на эти вопросы, можно выбирать ОФЗ и стратегию инвестирования. Вот несколько популярных из них:

Как купить ОФЗ

Вариант 1. В банке

Если вы не хотите пока что открывать брокерский счет, но хотите попробовать вложения в ОФЗ, идите в банк. Не в любой, а одобренный Минфином: Сбербанк, ВТБ, Почта банк, Промсвязьбанк. Там вы сможете купить народные ОФЗ-н в тот же день.

При этом сразу учтите несколько нюансов насчет комиссии банков:

- Комиссию нужно будет платить дважды: при покупке облигации и в случае их досрочной продажи.

- Размер одной комиссии от 0,5 до 1.5 % в зависимости от размера вложенной суммы денег.

- Минимальный вход в ОФЗ-н составляет 30 тыс. рублей (30 облигаций по 1000 рублей), комиссия при этом максимальная.

- Самая низкая комиссия будет при вложении от 300 тыс. р. (300 ОФЗ-н).

Вариант 2. Через брокера на бирже

Все остальные ОФЗ можно купить на Московской бирже через любого российского брокера. Для этого откройте брокерский счет, внесите на него деньги.

После этого вы сможете покупать и продавать ОФЗ на бирже удаленно в любой момент: через компьютер или приложение на телефоне. Если с технологиями вы не дружите, оформить сделку у брокера можно по телефону.

А что здесь с комиссиями? Брокерский процент при сумме инвестиций больше ₽30 000 примерно 0,04-0,05% суммы сделки. Если у вас меньше ₽30 000 для вложений в ОФЗ, вы заплатите ту же комиссию 0,04-0,05% + ₽170 за месячные услуги депозитария.

Вариант 3. На ИИС с налоговым вычетом

Через брокерский счет вы можете купить ОФЗ с минимальными комиссиями. Но есть способ еще лучше: оформите ИИС (индивидуальный инвестиционный счет) и получить к доходности ОФЗ дополнительную доходность 13%. Что для этого нужно:

- Быть гражданином РФ

- Получать официальный доход в РФ и платить с него налоги

- Оформить ИИС: на 1 физлицо можно оформить только 1 ИИС

- Завести на него деньги: до 1 млн.р.

- Вычет будет рассчитываться с любой суммы на ИИС, но максимальный вычет с 400 т.р.: 400*0,13= 52 т.р.

- Продержать деньги на ИИС 3 года

- Максимально за 3 года можно получить дополнительные 156 т.р. прямо на ИИС.

Вывод

За последние 2-3 года ОФЗ стали популярным трендом в инвестировании. Этому способствовали и народные ОФЗ, и стратегия с налоговым вычетом на ИИС, и снижение ставок по депозитам, и многие другие факторы.

Стоит ли инвестору-новичку всерьез рассмотреть этот инструмент? Однозначно, да. Если вы не склонны к риску и в торговле акций не видите особого кайфа, пробуйте облигации и ОФЗ в особенности.