Субординированные облигации: отличие от обычных и с чем их едят

Если вы уже какое-то время на рынке, то про классические облигации вы точно слышали, некоторые даже покупали. Но мало кто знает, что у классических облигаций есть «младший брат», сорви-голова. С большими рисками, и, по традиции, с большой доходностью. Это субординированные облигации или суборды, как их называют.

Скажу сразу: они не для всех. Но в некоторых случаях есть смысл их покупать. Давайте разберемся, что это за облигации такие и в каких случаях они могут быть вам полезны.

Что такое субординированная облигация

Это обычная облигация, но с особенностью — компания, выпустившая её, в случае банкротства может не погашать.

На мировом рынке выпускать субординированные облигации могут и коммерческие компании, и финансовые институты. В России по-другому. Вот список параметров, которым должны отвечать суборды:

- Выпускать могут только банки;

- Срок погашения не менее 5 лет;

- Не предусмотрено досрочное погашение по требованию инвестора — досрочное погашение возможно только по инициативе банка;

- Банк имеет право забрать себе деньги из субордов и не возвращать их инвесторам в некоторых случаях.

У всех инвесторов возникает резонный вопрос: «Как так по закону можно забрать и не возвращать? Это же практически мошенничество».

Нет, не мошенничество — это часть специфики банковского учёта. Не буду грузить вас этим, просто примите это как факт.

В чём ещё кроется особенность субордов

Банки «Открытие», «Промсвязьбанк» и «БинБанк» в 2017-м столкнулись с тем, что у них нет денег. Суборды пошли на покрытие дефицита. В один день ни с чего инвесторы потеряли уйму денег.

И это не просто обвал котировок акций. Это потеря до нуля. По закону при этом все корректно — никаких претензий к банкам предъявить нельзя.

Чтобы такие случаи не произошли с вами, нужно хорошо понимать специфику этого инструмента:

- Потери даже при лечении. Всем понятны потери при банкротстве. Но банк работает, а денег нет. Владельцы субордов должны знать, что полностью потеряют деньги не только в случае банкротства банка, но и при его лечении.

- Низкая ликвидность. Не мудрено, что с такими рисками суборды сложнее продать, чем обычные облигации. Даже по выгодной цене желающих не так много, а сумма сделки сейчас еще больше ограничивает круг покупателей.

- Валютные риски. Суборды часто ориентированы на внешний рынок, потому и выпускаются почти в половине случаев в валютах: долларах, евро, юанях и т.д. А там где валюта, там и валютные риски. На разнице можно выиграть, а можно и потерять.

- Квалификация инвестора. После событий 2017 произошли поправки в законе: суборды теперь разрешено покупать только квалифицированным инвесторам. К ним относятся те, у кого стоимость активов – депозитов, ценных бумаг, металлических счетов – превышает 6 млн рублей. Но сейчас и не все квалифицированные инвесторы могут позволить себе суборды.

Ещё одна «фишка» субордов — они бывают разных видов:

- Вечные суборды. В отличие от обычных облигаций, суборды могут выпускаться бессрочно. Инвестор может держать их хоть всю жизнь, как и акции.

- Валютные суборды. Так как круг локальных инвесторов для субордов очень узкий, их чаще выпускают в виде еврооблигаций. И размещают на зарубежных рынках Великобритании, Европы, Азии, США. Российский инвестор тоже может их приобрести, но в валюте выпуска.

Как понять, что перед вами суборд

Большинство субординированных облигаций вместе с остальными бумагами торгуются на Московской бирже и всех открытых биржах. Покупаются и продаются они как и обычные выпуски облигаций. Тогда как не перепутать их с классическими облигациями?

На это нет прямых указаний в названии, ничего не сказано в торговых системах биржи. И даже если вы читаете решение о выпуске ценных бумаг — там напрямую не будет указано, является ли этот выпуск облигаций субординированным или нет.

Только если вы очень дотошный инвестор и будете подробно читать проспект эмиссии облигаций, найдете пометку — субординированные.

Из-за этого многие начинающие инвесторы путаются. Выбирают из всего списка облигаций суборды (потому что ставки там всегда больше) и потом удивляются, почему их нельзя купить.

Вот так методом перебора чаще всего и отличают субординированные облигации от обычных. Другими косвенными отличиями субордов являются: выпуск в валюте, срок от 5 лет до вечности, неожиданно высокие ставки.

Есть маркер, по которым можно найти суборды — это их цена

На 100% достоверно убедиться в том, что данный выпуск относится к субордам вы сможете на практике, когда не сможете провести сделку меньше, чем на ₽10 млн.

Поясню: С 27 декабря 2018 года субординированные облигации предназначены только для квалифицированных инвесторов, а стоимость одной сделки по ним не может быть менее 10 миллионов рублей.

Эти требования отсекли огромную долю потенциальных покупателей субордов. Если стать квалифицированным инвестором еще на так сложно, то вложить в одну бумагу 10 млн рублей — вариант для очень-очень узкого круга инвесторов. Тем не менее, банки продолжают их размещать и оборачивать.

Среди актуальных предложений российских банков:

- ВТБ;

- Альфа-банк;

- Газпромбанк;

- Россельхозбанк.

В каких случаях такие облигации могут быть интересны инвесторам

Ответ, как и бывает в случаях с такими неудобными инструментами – это доходность. Ну, где вы получите 10,5% по вложениям в долларах? Сейчас по долларовым вкладам они на уровне 1-2%.

Если вдруг у вас оказалось много денег в валюте и вы хотите их в валюте хранить, субординированные облигации – отличная копилка на этот случай.

В рублях тоже есть интересные предложения. Например, 14% годовых по субордам от Россельхозбанка. Или 12,3% в Сбербанке. Банки с госучастием также помогают всерьез снизить риски субординированных облигаций – риск санации или банкротства в крупных госбанках практически отсутствует. А доходность все равно выше, чем по вкладам, дивидендам акций или обычным облигациям.

Но этот вопрос всегда нужно уточнять. Иногда разница между обычными и субординированным облигациям в госбанках составляет не больше 1%. Это связано с тем, что риски и с в том и в другом случае почти не отличаются. Стоит ли брать этот дополнительный 1% за дополнительный хоть и небольшой риск.

Вопрос в том, сколько у вас свободных денег.

Еще один способ снизить риски, помимо инвестиций в госбанки, выбрать суборды с конвертацией в акции.

Такие варианты тоже есть. В качестве замены сгоревшим субордам некоторые банки предлагают потерпевшим инвесторам обыкновенные акции или доли в уставном капитале банка. Но это необязательное и довольно редкое условие для субордов. Банки с таким предложением нужно целенаправленно искать.

Так стоит ли их покупать

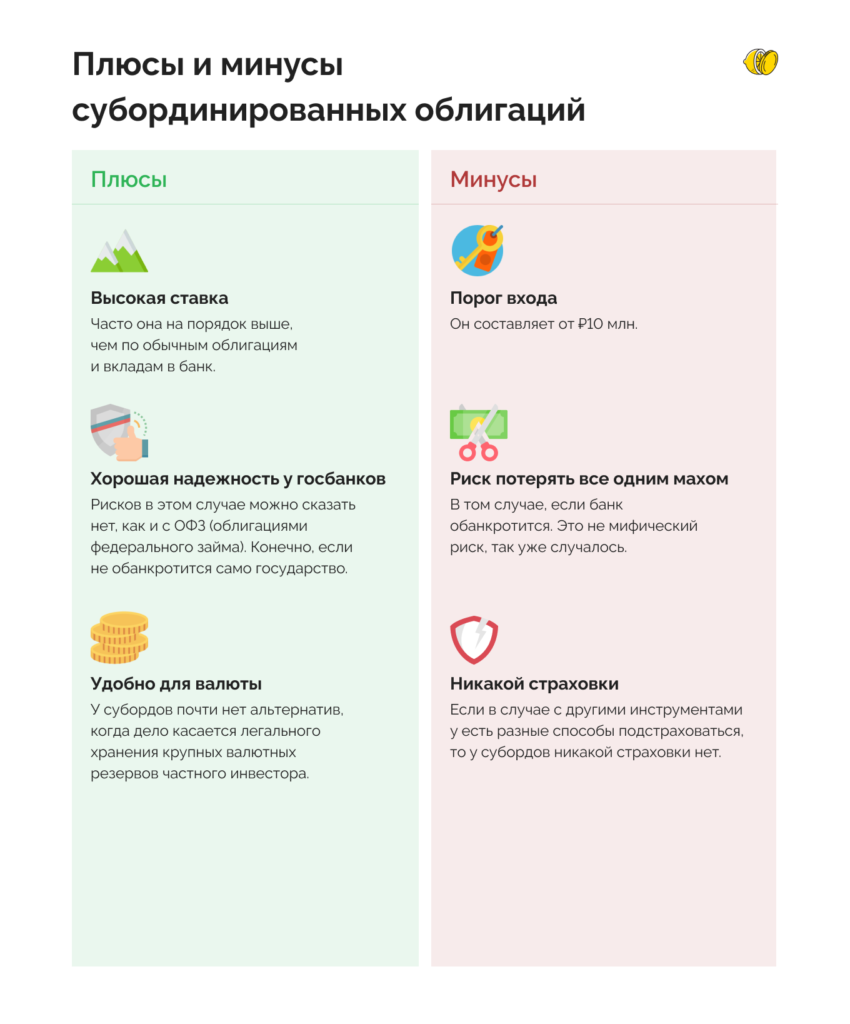

Надо понять их сильные и слабые стороны:

Вывод

Даже если пока что у вас недостаточно денег, чтобы инвестировать в субординированные облигации, полезно об этом инструменте знать. Как минимум для того, чтобы не прельщаться доходностью, которая недоступна, и не отказываться от покупки простых облигаций, которые на фоне субордов выглядят как-то тухло.