Давайте подробнее поговорим про ОФЗ

Когда слышим аббревиатуру ОФЗ, то в голове возникают примерно следующие тезисы:

- Они надёжны;

- Доходность на 1-2% выше, чем по банковским вкладам;

- Их выпускает государство.

Но про ОФЗ есть куда больше интересной информации, которую необходимо знать каждому инвестору. Поэтому в этой статье я подробной пройдусь по теме государственных бумаг. Чтобы в конечном итоге вы поняли, в каких ситуациях их стоит использовать.

Познакомимся с ОФЗ ближе

Государственные облигации – это инструмент, который существует где-то с 17-го века. В России они появились намного позже — выпуск облигаций начался в только 1995 году.

Выпускает ОФЗ Минфин РФ, а деньги, полученные от продажи, использует для покрытия внешнего госдолга. Или вкладывается за счет в полезные для страны инфраструктурные проекты: строительство дорог, учебных и медицинских учреждений и т.д.

Когда приходит срок погашения, возвращает инвестору деньги из средств госбюджета.

Но вот проблема — население РФ не в курсе всех нюансов покупки ОФЗ. Если в Америке или Англии гособлигации легко покупают домохозяйки и рабочие, то в России они скорее отнесут свои сбережения в банк, чем вложат их в что-то, в чём до конца не разбираются.

Именно поэтому государство всеми силами пытается популяризировать ОФЗ с каждым годом. И в будущем спрос на эти бумаги, как ожидается, продолжит расти — когда ваш должник государство, вы практически избавлены от рисков. У государства гораздо меньше шансов обанкротится, чем у банка или корпорации. Риски наступают только при супер серьезных катаклизмах в стране.

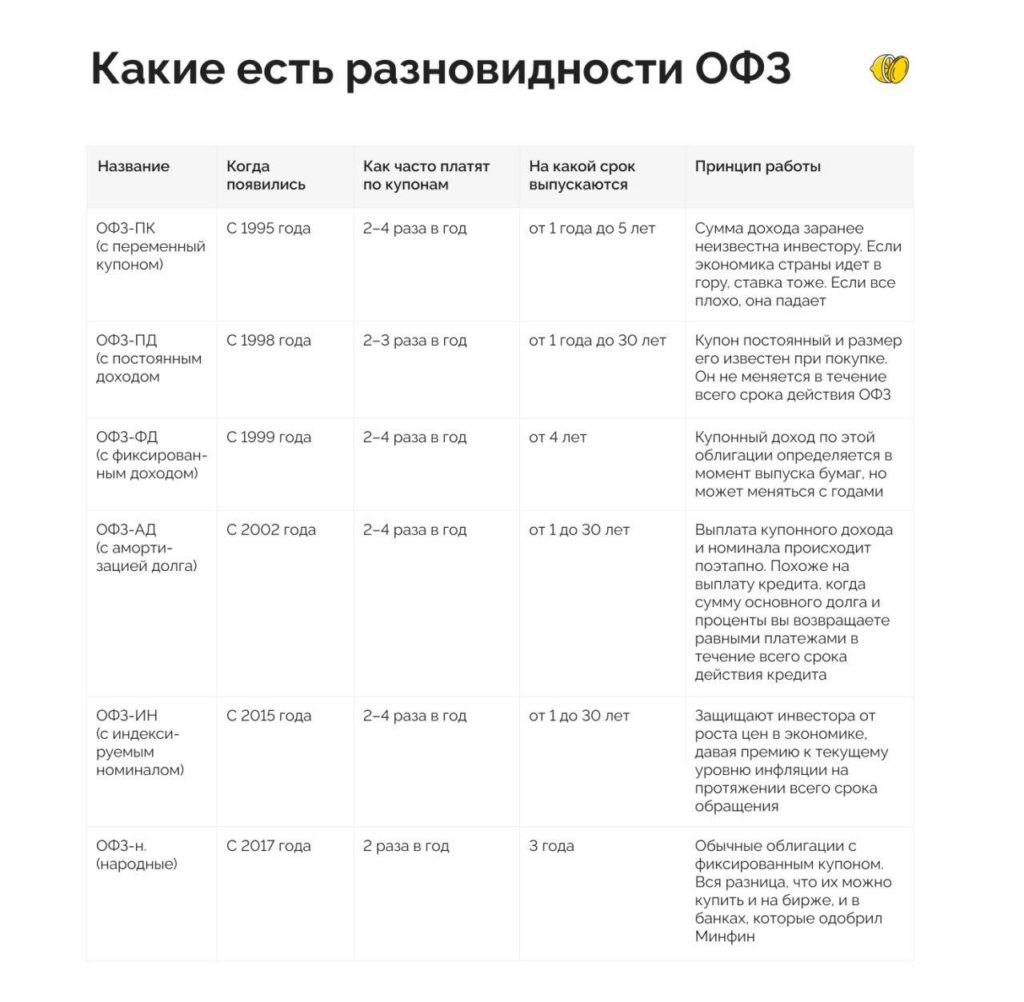

Какие бывают ОФЗ

Основные сложности у инвесторов начинаются тогда, когда нужно выбрать тип ОФЗ для покупки и разобраться в той линейке купонных добавок, которую придумал Минфин. Для того наглядности сделал таблицу. В ней несколько ОФЗ по типам и датам появления на рынке.

Кто покупает ОФЗ

Покупателей можно разделить на две части: те, кто инвестирует в классические и в народные. Эти группы сильно различаются по составу инвесторов.

Классические ОФЗ считаются респектабельными бумагами, на которые всегда есть стабильный спрос. Во всех случаях, кроме совсем уж кризисных периодов (вроде санкций или нефтяных проблем), эти бумаги легко продать и купить близко к номиналу.

Среди покупателей таких бумаг есть:

- Иностранные инвесторы владеют примерно 30% классических ОФЗ. Максимум 32% был в 2018 году. Потом ввели санкции и доля нерезидентов снизилась до 25%. В 2020 интерес вернулся, и нерезиденты скупали ОФЗ, разгоняя стоимость.

- Институциональные инвесторы среди которых всевозможные банки, фонды и управляющие компании. Они считают ОФЗ прекрасным по своей предсказуемости активом и владеют около 40% бумах, балансируя риски крупных портфелей.

- Частные инвесторы обратили особое внимание на ОФЗ после того, как появился ИИС с налоговым вычетом. Стратегия “Купить ОФЗ на ИИС” стала особенно модной: риски у нее меньше, чем у вклада в банке, а доходность выше вклада.

А теперь про Народные ОФЗ. С их помощью государство с 2017 года приучает население к долгосрочным инвестициям, повышает общую финансовую грамотность и интерес к другим типам государственных облигаций.

Эти бумаги можно купить без брокерского счета через банки. Например, в «ПСБ», «Сбербанке», «ВТБ» и в «Почта Банке». Минимальная сумма покупки доступна каждому — это ₽10 000: 10 облигаций номиналом ₽1000 каждая.

Покупают ОФЗ-н в основном люди со среднем доходом, которые уже имеют банковские вклады или опыт торговли на бирже. Знания в области доходности позволяют рассчитать её для ОФЗ-н и понять выгоды размещения денег в этих бумагах.

Что касается пола или возраста, здесь однозначных данных нет. Решение о покупке ОФЗ-н обычно принимают всей семьей, поэтому точно сказать, что мужская часть населения покупает их чаще женской нельзя. Среди покупателей есть и молодежь, и пожилые люди. Всех инвесторов объединяет скорее низкая склонность к риску и консервативный подход к сбережениям

Когда стоит взять ОФЗ, а не акции или другие облигации

Многие начинающие инвесторы могут рассматривать ОФЗ как альтернативу акциям и облигациям. Давайте рассмотрим 2 случая, когда ОФЗ стоит предпочесть другим ценным бумагам.

- Вы хотели купить акции голубых фишек из-за их надёжности. Вы не сторонник активных спекуляций на бирже и хотите вложиться в надежный инструмент: например, акции голубых фишек, чтобы не следить за котировками и получать стабильные дивиденды. Обратите внимание на ОФЗ. С точки зрения цены они еще реже голубых фишек скачут вверх-вниз, а купонный доход часто может превышать дивиденды голубых фишек.

- Вы хотели купить облигации ниже номинала и заработать на разнице. Это хорошая стратегия для облигаций. Гособлигация падают в цене значительно реже всех остальных, но бывают исключения. Например, летом 2018 г. после санкций котировки ОФЗ упали аж на 10–15 % из-за оттока иностранных инвесторов. Те, кто успел перехватить ОФЗ в этот момент, получили доходность 25% годовых по самому надежному из всех инструменту.

Если вы не нашли себя здесь, то это не означает, что про ОФЗ нужно забыть. Нет, они тоже должны быть в вашем портфеле, хотя бы для подстраховки. Потому что поведение акций тяжелее предугадать, чем то, как себя будут вести государственные облигации.

Какие есть преимущества и недостатки

В большинстве случаев инвесторы выбирают ОФЗ для временной парковки денег. На то есть причины:

- Почти 100% надежность. Да, у любых гособлигаций есть риск банкротства (дефолт). Такое было в истории России. Но если в стране наступает дефолт, от этого страдают не только владельцы ОФЗ, но и держатели всех других активов. По сравнению с корпоративными облигациями, государственные бумаги гораздо надежнее.

- Стабильный доход. Что будет со ставками банковских вкладов сейчас неизвестно. Но тенденция не в их пользу. На фоне проблем со ставками банков ОФЗ обеспечивает стабильный процент доходности в течение долгого времени.

- Копилка. ОФЗ, как и вклад, удобно использовать как копилку, если вы хотите зафиксировать деньги для покупки автомобиля или недвижимости. Из этой копилке средства изъять проще, чем из срочного банковского вклада.

На фоне достоинств у любого финансового инструмента есть и свои недостатки:

- Колебания рыночной цены. ОФЗ всегда можете продать, если понадобятся деньги. Но цена продажи в некоторых редких случаях может быть невыгодной. Придется ждать, пока она выровняется.

- Инфляция. В ОФЗ вы связываете определенную сумму денег, которая подвержена инфляции. Если инфляция будет выше, чем купонный доход, деньги потеряют часть стоимости. Эта проблема учтена не во всех типах ОФЗ.

А что там с доходностью

Доход, который вы получаете от ОФЗ, складывается из 2-х частей.

Гарантированная часть: купонные платежи по ставке, которая известна вам заранее. Поступление денег по купонным платежам вы можете рассчитать и получить в независимости от внешних условий.

Негарантированная часть: доход от разницы цен покупки и продажи (или погашения) ОФЗ. Здесь все определяет рынок и предстаказать, как развернуться события на 100% невозможно.

Из-за этих двух условий следует, что реальная доходность ОФЗ может в итоге оказаться выше заявленной или ниже. Рассмотрим на примерах:

Пример 1. Вы покупаете ОФЗ-ПД с номиналом ₽1 тыс в год до погашения облигации. Купонный доход 10%. Цена на бирже на момент покупки составляет 105,35% от номинала.

Это означает, что реальная цена ₽1053,50 руб. В момент погашения получите 1000 руб, а также купонный доход за год владения 10% от номинала размером ₽100. Итоговая доходность составит 1100 – 1053,50 = 46,50 руб. или 4,4 % годовых.

Пример 2. Вы покупаете ОФЗ-ПД с номиналом ₽1 тыс за год до погашения облигации. Купонный доход 10%. Цена на бирже на момент покупки составляет 95,6%.

В итоге вы вложите ₽956. В момент погашения получите ₽1000, а также купонный доход за год владения 10% от номинала размером 100 рублей. Итоговая доходность составит 1100 — 956 = ₽144 или 15 % годовых.

Единственное, что можно сказать наверняка: доходность ОФЗ никогда не скачет сильно. Такого, что рыночная цена упадет или вырастет в 2-3 раза от номинала, как может быть с акциями, с ОФЗ быть не может.

И отдельно про ОФЗ-н: купонные ставки по ним обычно ниже, но и риск тоже. Такие облигации вы можете погасить по номиналу в любой момент. Но и банковские комиссии за сделки с ОФЗ-н на порядок выше комиссий брокера при работе с ОФЗ на бирже. Например, в «Сбербанке» комиссия составляет до 1,5%.

Как купить

Обычные ОФЗ можно приобрести на Московской бирже через российского брокера. Чтобы они приносили больше денег, их рекомендуют покупать на индивидуальный инвестиционный счет (ИИС) и получить налоговый вычет. Об этом писал в статье «Что такое ИИС и зачем он нужен инвестору».

Такая конструкция окажется надежнее вклада, а денег принесет примерно в два раза выше вклада.

Если вы хотите ОФЗ, но не хотите разбираться с фондовым рынком, государство позаботилось о вас отдельно и придумало промежуточный вариант между депозитом и биржевой облигацией – ОФЗ-н. Их можно купить у банков партнеров: «Сбербанк», «Почта Банк», «Промсвязьбанк» и ВТБ.

Подведём итоги

Как видите, ОФЗ — универсальный и привлекательный инструмент. Доходность выше, рисков мало, цена доступная.

Если отвечать на вопрос «кому подойдут», то отвечу смело — всем. И вот что я имею в виду:

- Если вы хотите сделать первые шаги в инвестировании и вложить деньги куда-то, кроме банковского вклада, ОФЗ – крутая альтернатива.

- Профессиональным инвесторам тоже рекомендую этот инструмент. Но с другой практической целью – снизить общий уровень риска своего портфеля.

Но вне зависимости от вашего опыта и стратегии считаю, что они должны быть в портфеле КАЖДОГО. Потому что в этом случае работает принцип диверсификации — когда у вас в инструменте много разных инструментов. ОФЗ возьмут на себя роль «подстраховки».