Финансовые пирамиды: что это такое и как их распознать

Экономический кризис — благоприятное время для финансовых пирамид. В кризис цены в магазинах растут, зарплаты падают, люди теряют работу. Этим пользуются мошенники, которые обещают попавшим быстрый заработок без особых навыков и усилий.

Финансовые пирамиды появились в начале 20 века в США. До России они дошли в 1990-х гг. Время было удачное: после развала СССР уровень безработицы в России вырос до 12,9%, а инфляция в 1992 году взлетела до 2600%.

Вот и сейчас в России растёт безработица. Например, в 2020 году из-за коронавируса безработных стало больше на 24,7%, до 4,3 млн человек. Закономерно, что и финансовые пирамиды активизировались. Только в 2020 ЦБ выявил 220 мошеннических компаний, а за январь-март 2021 — 85.

Что такое финансовая пирамида

Финансовая пирамида — это мошенническая схема. На вершине пирамиды — создатели. Они получают максимум денег от тех, кто находится на более низких ступенях.

Как работают финансовые пирамиды

Вы вступаете в организацию и платите взнос. Этот взнос распределяется между действующими вкладчиками. Если в пирамиду придёт новенький и оплатит взнос, то вы получите процент от его вложенй. Если обычные компании существуют за счёт продажи товаров или услуг, то финансовые пирамиды зарабатывают только на новых вкладчиках.

Пирамиды маскируются под компании с понятной деятельностью. Например, рассказывают, что инвестируют в биткоин, или недвижимость. Поэтому у них доходность 100-300% годовых. Но на деле это обман.

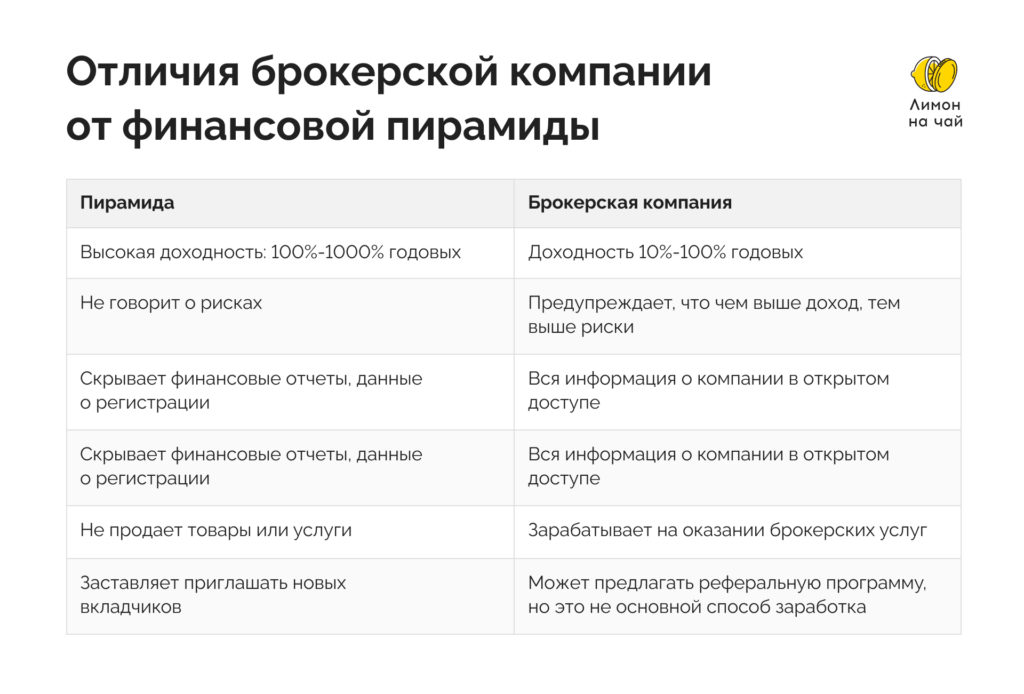

С недавних пор пирамиды стали «косить» под брокеров. Это происходит из-за бума инвестиции. Только за 2020 год число инвесторов выросло вдвое: с 5 млн до 10 млн человек. Новички ищут, как покупать акции и облигации, и в поисках выходят на сайты финансовых пирамид. Рассказываем, как определить, что перед вами финансовая пирамида.

4 признака финансовой пирамиды

Гарантированный доход и высокие проценты

В рекламе или на сайте пирамиды создатели обещают высокую доходность: 50, 100%, и 200% годовых. Иногда такие цифры обещают в месяц, не в год.

Эта прибыль превышает ставку по депозитам банков в десятки и сотни раз. Например, максимальная ставка по вкладу среди 10 крупнейших банков РФ в мае 2021 составила 4,9%.

А что у брокеров?

Инвестиции тоже приносят доход, превышающий ставку по депозиту. Но тут действует правило «чем больше прибыль, тем выше риски». Ни один брокер не будет гарантировать вам высокие доходности. Наоборот, по закону он обязан предупреждать о рисках при использовании сложных инструментов. Финансовые пирамиды этого не делают.

Непонятная сфера деятельности

Компания отлично зарабатывает, но чем именно она занимается — непонятно. Участники пирамиды не продают товары и не оказывают услуг. Даже если у организации есть какой-то продукт, он чаще всего не имеет ценности нигде, кроме самой пирамиды.

А что у брокеров?

С ними всё просто — они посредники между вами и биржей. Вы приходите к брокеру, открываете счёт, заводите деньги, а он покупает и продаёт акции, облигации или другие инструменты по вашим поручениям. За это берёт комиссии.

Нет открытой юридической информации о компании

Компания рассказывает об огромных и лёгких заработках, однако о себе почти не говорит. Если и поясняет, где берёт деньги на выплату процентов, то расплывчато и без документов.

Можно поискать информацию о компании самостоятельно. Но есть проблема: часто на сайте пирамиды нет данных, либо они поддельные. Тогда остаётся гуглить. Да вот только найти адрес компании, имена учредителей или ИНН очень трудно или практически невозможно.

Тогда возникает резонный вопрос:

«Если серьёзный бизнес зарабатывает миллиарды и привлекает инвесторов, то почему спрятаны документы о финансовых результатах деятельности?»

Есть пирамиды с адресом регистрации на сайте. Только регистрируются они за границей. Например, на Виргинских островах или на Кипре. Это сделано специально, чтобы показать статус иностранной компании. Только обманутым вкладчикам придется обращаться в иностранный суд.

А что у брокеров?

Брокер обязан выложить в открытом доступе на сайте лицензию Центробанка, которая даёт право работать с финансами клиентов. Также на сайте будут контактные данные, финансовые отчёты. Работа брокера прозрачна, все необходимые есть на сайте компании.

Иерархическая система заработка

Главный признак финансовой пирамиды — деньги поступают за счет новых вкладчиков, которые находятся как бы «под вами». Некоторые компании требуют приглашать новых людей, другие же продвигаются самостоятельно за счет рекламы. Но принцип один: единственный способ заработка — взносы новых участников.

А что у брокеров?

Брокеры зарабатывают на комиссиях от сделок. Например, у брокера коммисия за покупку и продажу составляет 0,04% от суммы вашей сделки. То есть купили на ₽100 тыс — отдали брокеру ₽40 комиссий.

Самые крупные финансовые пирамиды России

«Кэшбери»

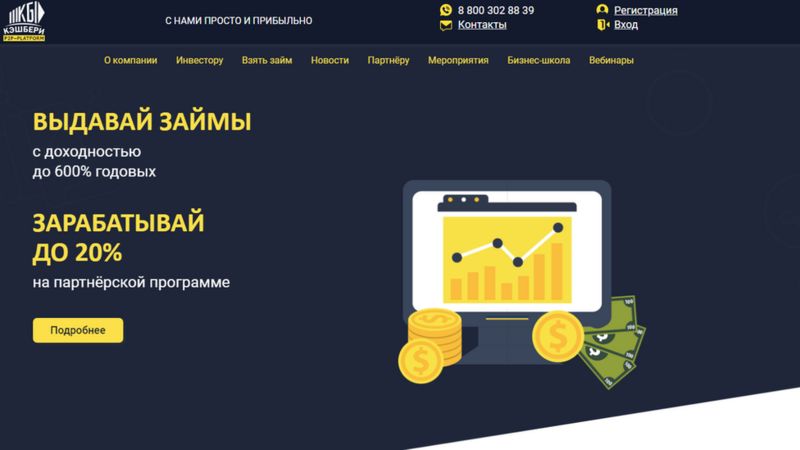

19 января 2017 года некто по имени Артур Варданян открыл компанию «Кэшбери». Идея была следующая: сводить инвесторов и заёмщиков, а также выдавать микрокредиты под 2% в день. С этой суммы и должны были выплачивать проценты вкладчикам.

«Кэшберри» создавала видимость активной деятельности: открыла офисы по всей стране, проводила офлайн-встречи и вебинары. Но по-настоящему микрокредитованием компания не занималась — у неё не было лицензии Центробанка РФ.

При этом она активно привлекала новых вкладчиков и выплачивала проценты за счет их взносов. «Кэшберри» обещала бонусы за приглашение людей по реферальной ссылке и доходность до 600% годовых. Это помогло пирамиде привлечь почти 100 тыс. человек.

Осенью 2018 года Центробанк объявил компанию финансовой пирамидой. Начались судебные разбирательства. Артур Варданян объявил, что деятельность «Кэшберри» невозможна из-за давления со стороны властей, и закрыл её. По данным ЦБ, люди потеряли около ₽1 млрд.

Артур Варданян покинул Россию. После этого он основал новую организацию — Global Decentralized Community, однако и она закрылась в 2020 году.

«МММ»

«МММ» — самая крупная в СНГ финансовая пирамида. Из-за её деятельности люди потеряли около $2 млрд.

Компанию основал Сергей Мавроди в 1989 году. Сначала она работала честно: продавала офисную технику. Однако в феврале 1994 года Мавроди решил выпустить собственные акции. Сначала их номинал составлял ₽1000, однако стоимость росла с каждым днем. Объективных причин для этого не было: владелец компании поднимал цену по собственному желанию.

Пирамида обещала доходы в 1000%-3000%, чем привлекала огромное количество вкладчиков. За все время стоимость акций выросла в 127 раз.

27 июля 1994 года пирамида «МММ» рухнула — не хватало денег от новых вкладчиков. Акции снова подешевели до цены номинала, то есть ₽1000. От «МММ» пострадало порядка 15 млн человек, 50 человек покончили с собой сразу после новости о ее закрытии.

«Властилина»

В ноябре 1992 года Валентина Соловьева основала компанию «Властилина». Помимо депозитов под большие проценты, она занималась продажей автомобилей и квартир. Первыми участниками стали сотрудники пирамиды. Валентина предложила им вложить почти ₽4 млн. Через неделю каждый вкладчик получил по новому автомобилю, который в реальности стоил в два раза дороже.

О Соловьевой узнали по всей России, а также в Беларуси, Казахстане, Украине. Число участников быстро росло. Среди них были известные люди, такие как Алла Пугачева и Филипп Киркоров, а также коллективные вкладчики. Денег на выплаты не хватало, поэтому сроки получения машин постоянно увеличивали.

В октябре 1994 года компания попала под прицел налоговой. Оказалось, что никакой бухгалтерии Соловьева не вела. В 1995 году ее обвинили в мошенничестве и арестовали. Деньги потеряли более чем 16 тысяч человек. Общая сумма ущерба — ₽536,7 млрд.

Вывод: как не попасться в сети финансовой пирамиды

— Трезво оцените доходность, которую вам гарантируют. Если обещают прибыль значительно больше банковских вкладов, не предупреждая о рисках, то перед вами мошенники.

— Найдите информацию о компании. Пирамиды не выкладывают финансовые отчеты и данные о регистрации.

— Разберитесь, чем занимается компания и на чём зарабатывает. Продукта нет или он непонятный? Скорее всего, перед вами аферисты.

— Почитайте отзывы. Шквал восторженных комментариев, написанных как под копирку, должен насторожить.

И главное — не торопитесь нести деньги. Бдительность и внимательность — лучшие друзья инвестора.