В какие акции инвестировать в 2021 году

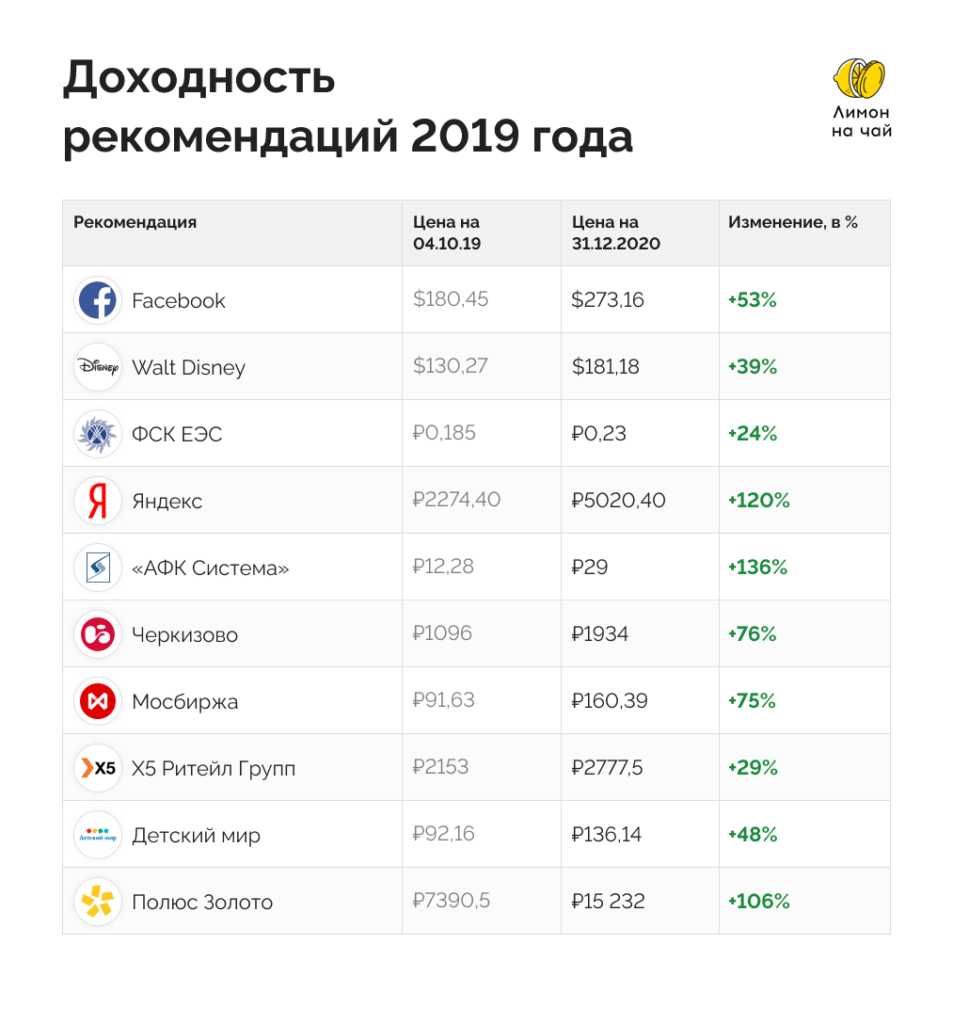

В 2019 году я дал прогнозы по акциям 10 компаний, на которые стоило обратить внимание. Тогда ещё не было известно о коронавирусе и грядущей пандемии. В аналитике опирался на циклы экономики, состояние бизнеса компаний и отраслей, к которым они относятся.

По итогам 2020 все мои рекомендации сработали в плюс.

На этот раз — новые рекомендации для инвестирования в 2021 году. Рассмотрим три направления и девять компаний, которые я считаю перспективными.

Инвестиции в производителей смартфонов

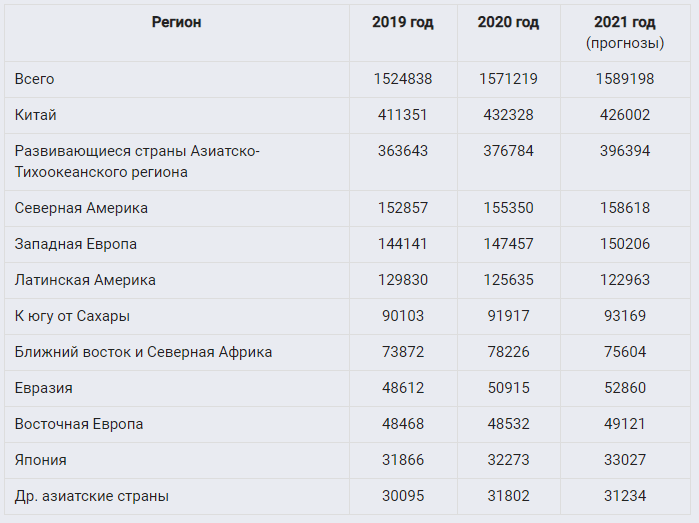

По прогнозам исследовательской компании Gartner, в 2021 году производители смартфонов продадут 1,58 млрд гаджетов. Это на 9% больше, чем в 2020 году.

Причины роста продаж смартфонов:

— Постоянный выпуск новых, более продвинутых моделей

— Появляются бюджетные смартфоны, поэтому купить новую модель могут люди с достатком ниже среднего. Например, средняя цена смартфона в 2020 составила ₽18 234

— С переходом на удалённую работу телефон стал рабочим инструментом и альтернативой компьютеру

От этого выигрывают компании, которые собирают телефоны. Перечислю те, на которые стоит обратить внимание.

Foxconn Technology Group

Foxconn Technology Group — крупнейший в мире сборщик электроники, основной поставщик для Apple. Но это ещё не всё, например, компания производит:

- материнские платы для Intel

- фотокамеры Canon

- игровые приставки PlayStation 3 и PlayStation 4

- смартфоны Xiaomi

- электронные книги Amazon Kindle и PocketBook

Как видите, бизнес Foxconn Technology Group достаточно диверсифицирован — компания занимается производством разных гаджетов, а не только смартфонов.

На долгосрочном графике цен акций Foxconn Technology Group есть несколько просадок. Самая сильная приходится на разгар пандемии. Причина — компания закрыла несколько фабрик, из-за чего пострадали поставки iPhone.

Но если смотреть на график акций компании за последние полгода, то можно увидеть рост.

Скорее всего, акции Foxconn растут из-за корпоративного отчёта о выручке за 1-й квартал 2020. Компания заработала $47 млрд, что на 44% больше результатов 1-го квартала 2020.

Taiwan Semiconductor Manufacturing Company

Taiwan Semiconductor Manufacturing Company — крупнейший производитель полупроводников родом из Тайваня. Его доля в мировом рынке на текущий момент достигает 56%. Среди заказчиков — Apple и Qualcomm.

За последние 5 лет акции TSMC показывают стабильный рост.

Из-за локдаунов и торговых войн между США и Китаем на рынке возник дефицит полупроводников, которые используют везде: от телефонов и бытовой техники до автомобилей.

TSMC планирует вложить $100 млрд в увеличение мощностей. Также в ноябре 2020 года компания завершила строительство фабрики по производству полупроводников, которая должна заработать в 2022 году по новым технологиям.

Так что прогноз акций TSMS положительный, мы можем увидеть ещё больший рост котировок.

Xiaomi

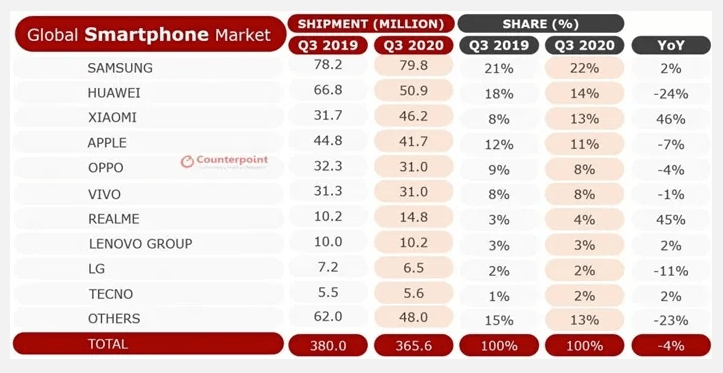

Xiaomi — китайский производитель смартфонов, занимает третье место в мире и в Китае по объему производства и продаж смартфонов. Причина популярности — у компании есть как дешёвые (₽5 тыс), так и дорогие смартфоны (₽70 тыс).

Такая стратегия приносит плоды — продажи смартфонов Xiaomi уже обогнали Apple ко второй половине 2020 года.

Ещё одна «фишка» компании — диверсификация. Xiaomi производит не только смартфоны, но и бытовую технику, ноутбуки, телевизоры. А в 2023 году компания планирует выпустить электроавтомобиль.

На графике видно падение цен акций Xiaomi из-за того, что компания попала в «черный список» США. Это документ, куда американские власти вносят организации, которые подозревают в сотрудничестве с китайскими военными. Американцам запрещено инвестировать в компании из «чёрного списка».

Но с приходом Байдена в отношениях США и Китая наступило потепление. Суд уже приостановил решение Трампа по Xiaomi. Связь компании с военными не была доказана.

В результате акции Xiaomi могут снова войти в фондовые индексы США, что может стать дополнительной причиной роста котировок.

Инвестиции в «зелёную» экономику

Ставлю на «зелёную» энергетику потому, что в США на выборах президента победил Джо Байден. Он планирует потратить $2 трлн на перевод энергетики Америки на экологически чистые источники: солнечные панели, ветряные установки и возобновляемый газ.

Кроме того, в феврале 2021 Джо Байден вернул США в Парижское соглашение по климату — документ, по которому страны должны сократить выброс вредных веществ в атмосферу. При Трампе Америка вышла из этого соглашения.

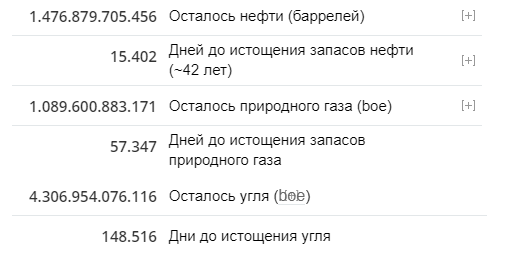

Традиционные источники энергии исчерпаемы. Наиболее остро дела обстоят с нефтью. По подсчётам, её запасов хватит приблизительно на 42 года.

Рано или поздно аналогичная проблема возникнет и с природным газом, и с углем. Поэтому вопрос придётся решать на мировом уровне независимо от политических трендов.

Стоит присмотреться к акциям «зелёны»х компаний: производителям оборудования, вспомогательных веществ для добычи «зелёной» энергии, а также к самим «зелёным» энергетическим компаниям.

Эта инвест-идея будет актуальная не только в 2021 году, но и в будущем. Поэтому компании из списка предлагаю рассмотреть на долгий срок.

First Solar

First Solar — один из крупнейших американских производителей солнечных батарей. Компания также поставляет оборудование для заводов и обслуживает его от начала до конца: от установки до помощи в переработке отслуживших батарей.

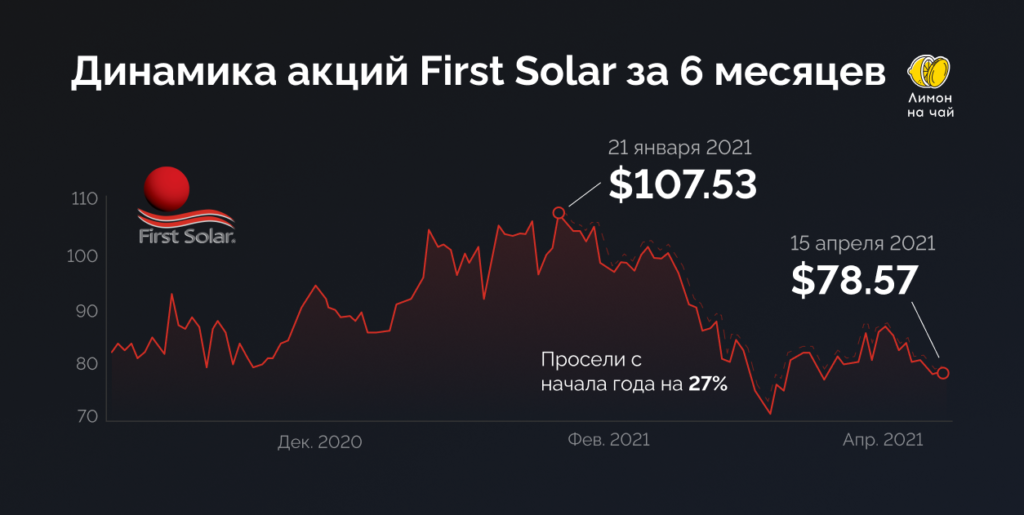

Еще в январе-феврале 2021 году на волне победы Байдена компания выглядела переоценённой. Сейчас же котировки First Solar спустились вниз, поэтому на акции снова можно обратить внимание.

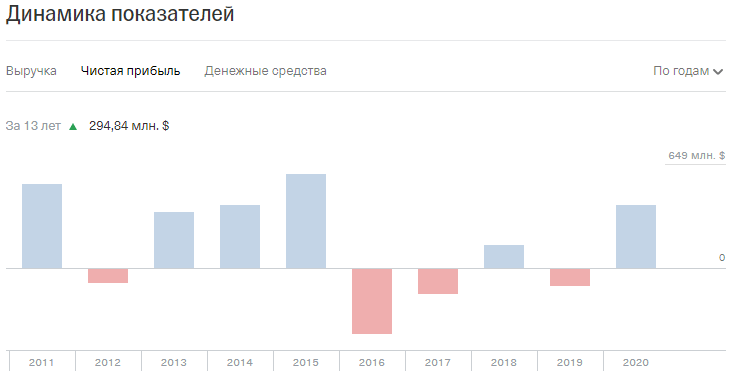

Из положительных моментов: за 2020 год компания осталась в плюсе по выручке после простоя в годы, когда Трамп был президентом и отрасль была забыта.

Это значит, что акции First Solar имеют неплохой задел для дальнейшего роста без серьезных задолженностей.

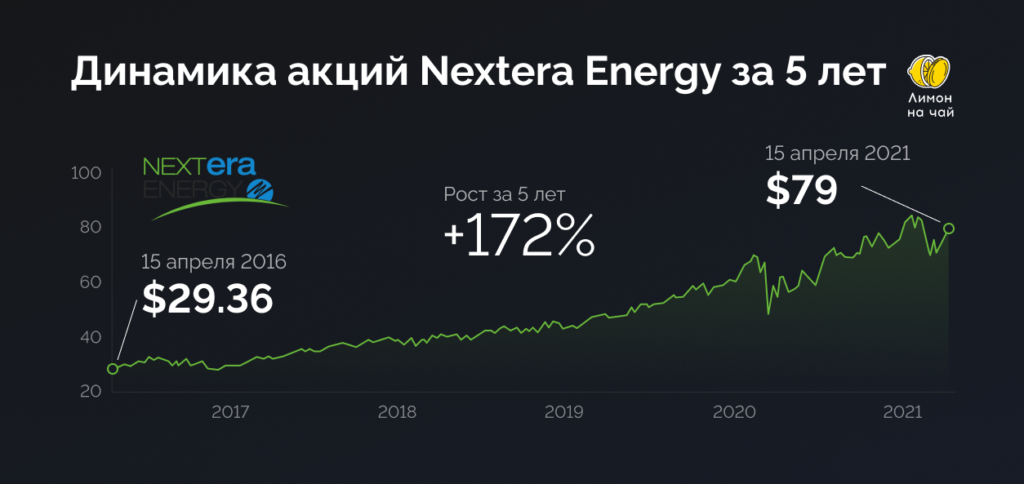

Nextera Energy

Nextera Energy — энергетическая компания в США. Производит, передаёт, распространяет и продаёт электроэнергию.

Компания отличается от конкурентов. Её бизнес сосредоточен не только в области «зелёной» энергетики. Она производит электричество из природного газа, ветра, ядерного топлива, нефти, воды.

Во многом благодаря этому мы видим достаточно стабильный рост акций Nextera Energy.

Nextera Energy входит в индекс S&P 100. Это значит, что она попала в топ-100 крупнейших американских компаний в рейтинге Standard & Poor’s, отобранных по рыночной стоимости.

Компания также входит в список Fortune 200, который был составлен с опорой на выручку.

Учитывая всё это, Nextera Energy — один из самых надёжных вариантов инвестиций в «зелёную» энергетику на американском рынке. Если вы инвестируете не так давно, советую рассмотреть этот вариант как один из наименее рискованных.

Nextera Energy ежеквартально платит и регулярно повышает дивиденды. Средняя дивидендная доходность за последние 5 лет — 2,24 %. Это не лучший вариант среди дивидендных акций, но все же дополнительный аргумент присмотреться к этой ценной бумаге для тех, кто хочет получить пассивный доход

Рекомендации, куда стоит вложить деньги для пассивного дохода, я дал в этой статье.

«Норникель»

«Норникель» — российская горно-металлургическая компания. Производит палладий, никель, платину, кобальт, медь и другие металлы. «Норникель»занимает первое место по объёму производства палладия в мире, второе — по производству меди. Компания работает в основном на экспорт.

Рост «зелёной» экономики, вероятно, повысит доходы «Норникеля»:

- Никель используют в производстве аккумуляторов электромобилей.

- Палладий — в производстве автомобильных катализаторов. Это фильтры, которые очищают выхлопные газы от вредных веществ.

- Медь используют для строительства ветряков, ГЭС и в фотогальванических солнечных элементах, без которых нельзя построить солнечные панели.

Подробный анализ акций «Норникеля» можно найти в статье «Как провести фундаментальный анализ компании: разбираем на примере “Норникеля”».

Не так давно «Норникель» отчитался об устранении последствий аварий, череда которых в феврале-марте 2021 года снизила стоимость акций. Сейчас котировки акций «Норникеля» практически восстановились.

Бумаги компании рухнули после обрушения здания на руднике «Медвежий ручей» в феврале 2021

Компании, которые зарабатывают на госзаказах

Государство может заказывать товары и услуги у какой-то компании. Обычно если это что-то массовое, например, поставка еды в детские сады, власти проводят тендер. Кто в нём победил, тот и получает контракт на производство и поставку еды.

В военной отрасли всё иначе. Там власти предпочитают работать с монополистами. То есть с компаниями, которые главенствуют в этой отрасли.

Такие контракты часто заключают на несколько лет вперед, что позволяет прогнозировать развитие бизнеса компании. Поэтому отрасль госзаказов предсказуема для инвесторов.

Первое место по оборонным расходам из года в год занимает США. В среднем за последние 20 лет США каждый год увеличивали их на 2,3%.При этом в 2019 году военные расходы составили $732 млрд, в 2020 — $738 млрд, а на 2021 год запланирован бюджет в $740 млрд.

Место России в рейтинге военных расходов меняется. В 2019 году она вновь вошла в ТОП-5 стран после перерыва в 2017-2018 годах и сохранила свои позиции в 2020.

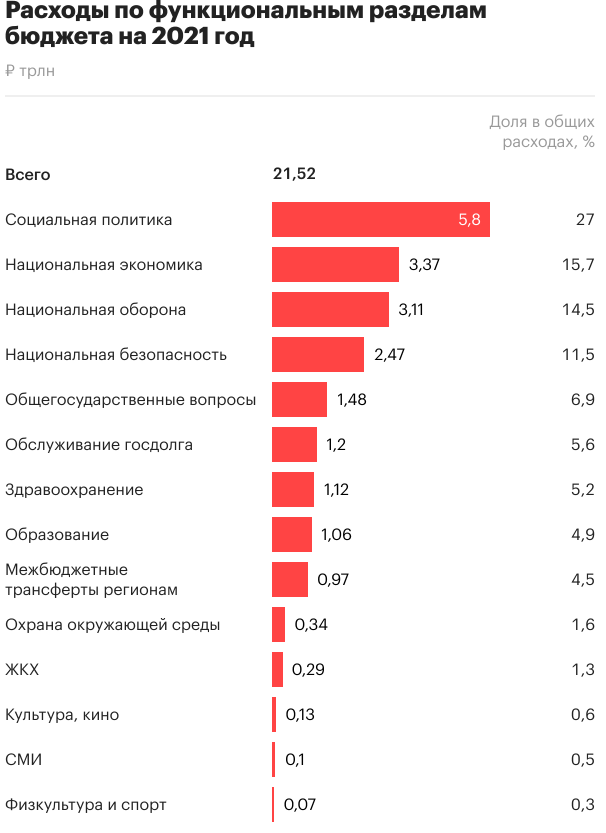

В ближайшие годы власти России планируют увеличить расходы на оборону:

— в 2021 году на 14,5%

— в 2022 на 15,1%

— в 2023 на 14,5%

Только на текущее содержание Вооруженных сил власти хотят увеличить бюджет в 2021 году на ₽5,1 млрд, в 2022 году – на ₽8,6 млрд. и в 2023 году – на ₽35,7 млрд.

Инвестируя в компании, выполняющие госзаказы, вы косвенно вкладываетесь и в государство.

Еще один способ заработать на нуждах государства — дать ему денег в долг, то есть купить ОФЗ (облигации федерального займа). Аналогично можно инвестировать в регионы и крупные компании.

ВСМПО-АВИСМА

ВСМПО-АВИСМА — российская металлургическая компания, ключевой поставщик титана в России и в мире. Как и все компании отрасли, ВСМПО-АВИСМА растёт в последние несколько лет. Однако сфера применения титана вносит свои коррективы.

Титановые компоненты используют в авиационной промышленности. Часть денег ВСМПО-АВИСМА получает на госзаказах по производству самолетов гражданского и специального назначения, строительству АЭС.

Пандемия ожидаемо ударила по всей отрасли авиации, включая поставщиков деталей. Однако в январе и феврале этого года ВСМПО-АВИСМА подписала новые долгосрочные контракты о сотрудничестве с Boeing и Airbus. После этих новостей стоимость акций ВСМПО-АВИСМА восстановилась и превзошла прошлые значения.

Lockheed Martin

Lockheed Martin — американский разработчик и производитель вооружения и военной техники. Работает в сфере авиастроения, авиакосмической техники, судостроения и инфраструктуры для аэропортов.

Lockheed Martin выполняет госзаказы США и Израиля. 95% доходов приходится на заказы Министерства обороны, агентств и департаментов правительства США. При этом 25% доходов приносит самый дорогой по производству в мире истребитель F-35.

Пандемия не коснулась военной авиации. Lockheed Martin относится к оборонному сектору экономики, защитной отрасли. Ей не страшен коронавирус, заказы будут всегда.

В ближайших планах Lockheed Martin расширить географию поставок истребителя F-35, а также разработать лунный посадочный модуль к 2024 году совместно с Amazon и Blue Origin. Даже если вдруг при Байдене Америка снизит затраты на вооружение, этот проект не даст выручке просесть.

General Dynamics

General Dynamics — один из крупнейших производителей военной и аэрокосмической техники. Входит в десятку крупнейших подрядчиков военно-промышленного комплекса США. Более 65% доходов приходится на федеральные военные заказы.

Компания производит как военную авиацию, так и коммерческие бизнес-джеты. Гражданская авиация приносит около 23% выручки. Еще часть выручки приходится на обслуживание техники, например, пассажирских самолётов. Это приносит деньги General Dynamics даже в мирное время.

До пандемии компания показывала рост, который прервался из-за пандемии. С начала года наметился тренд на восстановление.

Вывод

Я перечислил три направления, на которые инвесторам стоит обратить внимание в 2021 году, и привел примеры перспективных компаний. За основу я брал не только тренды в экономике и политике, но и долгосрочные тенденции мировой экономики, а также некоторые фундаментальные показатели компаний.

- В мире растёт спрос на гаджеты из-за их низких цен, постоянного выпуска новых моделей и массового перехода на удаленку. Стоит присмотреться к акциям компаний, которые выпускают оборудование для производителей гаджетов. Например, Foxсonn, TSMC, Xiaomi.

- Байден вернул Америку в Парижское соглашение, что подогревает интерес к «зелёной» энергетике. Кроме того, есть проблема исчерпаемых ресурсов. В этом плане интересны First Solar, Nextera Energy, «Норникель».

- Компании, которые выполняют госзаказы для обороны, обычно заключают контракты на несколько лет вперед. Благодаря чему мы можем прогнозировать потенциальный рост бизнеса и будущие дивиденды. Идеи для инвестирования: ВСМПО-АВИСМА, Lockheed Martin, General Dynamics.

Но вот что главное — эта статья не является индивидуальной инвестиционной рекомендацией. Это мои мысли и заключения, и не надо слепо следовать за ними. Я всегда выступаю за то, чтобы инвестор перед покупкой проводил анализ рынков и бизнеса и принимал самостоятельные решения.